Stark exchange 交易所

- starkware

- 发布于 2019-06-12 22:58

- 阅读 1450

这篇文章探讨了未来的加密交易如何发生重大变化,特别是通过自我保管交易(SC-trading)与中心化交易所(CX)之间的流动性结合。在阐述了CX面临的安全和监管风险后,文章详细介绍了STARK技术如何通过提高交易效率和安全性来改善这一现状,并展望了未来交易所和交易者将在流动性、保密性和合规性上获得的新机会。

数字货币交易的未来

交易员和消费者即将经历数字货币交易的剧变。交易员将能够以最直观的方式进行交易:直接从他们自己的钱包中交易,始终保持对资产的控制,同时利用中心化交易所(CX)提供的流动性池。此外,交易员的资金将随时可用于支付。

对交易所来说,情况也将有所变化:他们将为客户提供托管交易和自我托管(SC)交易之间的选择,所有这些都来自同一个流动性池,且具备规模。他们将减少与数字资产托管相关的操作风险。他们将能够为客户提供交易保护,防止抢跑。拥有针对任何代币化资产的优越产品的数字货币交易所,将能够有效地与华尔街的传统交易所竞争。

我们经常阅读关于CX维持数字资产托管的风险的文章:Binance最近被报道,之前的Bithumb和Quadriga,以及许多其他的CX黑客攻击事件,甚至追溯到臭名昭著的Mt. Gox黑客事件。没有追车场景,每一个黑客事件都导致价值数千万到数亿美元的数字资产被盗。

我们听说的黑客事件中,没有涉及到区块链领域之外的交易所。为什么?原因很简单:他们不为交易者维持资产托管。这些交易所没有可被盗取的金融资产。区块链领域的CX有什么不同?他们维持数字资产的托管,从而给交易员带来巨大的对手风险。这是一个历史性的“缺陷”,是精简加密设计和有限区块链带宽的产物,却以某种方式变成了所谓的“特性”。值得强调的是,在区块链领域,托管实际上比其他地方更加危险,因为没有值得信赖的第三方可以强制撤销不合法的交易:被盗资产不太可能被找回。通过维持托管,CX形成了一个巨大的蜜罐,易于黑客攻击和盗窃。

StarkWare最近展示了在大规模情况下处理高自我托管交易的能力:以太坊上的500笔交易/秒——这是以太坊目前容量的200倍提升。我们预计这一指标将在未来几个月显著增长。我们相信,SC交易现在已准备好进入主流,因此是不可避免的。

本文将重点关注StarkExchange,StarkWare为CX提供的解决方案,它将把自我托管交易的优势带入其大规模的流动性池。我们相信,一旦CX将StarkExchange引入其体系架构,数字资产交易将变得更加高效、安全,并且规模更大。

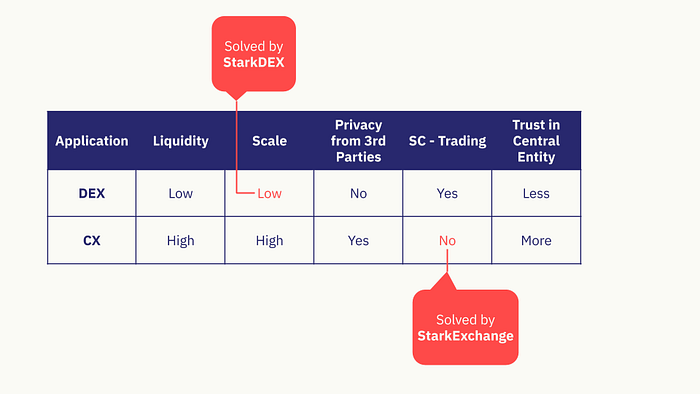

我们最近与0x共同推出了StarkDEX 的 Alpha版,这是一种去中心化交易所(DEX)的可扩展性解决方案。以下是CX和DEX在几个重要维度上的比较,以及StarkDEX和StarkExchange如何缓解它们的主要缺陷。

表1:DEX与CX的比较

背景

流动性需要规模——一个交易所必须能够匹配和结算大量交易,以便提供流动性。区块链(即第一级),作为公共账本,是记录数字资产所有权以及交易结算的自然场所。但区块链在操作和存储容量上受限:例如,以太坊目前在每个区块最多只能支持约40-50笔交易,或约3笔交易/秒,这对可扩展性和流动性来说是一个相当低的瓶颈。

CX——实际上这些是基于信任的第二层解决方案——目前是接入高流动性的唯一方式。为了做到这一点,交易员必须交出其数字资产的托管。如果交易员坚持保持资产的控制权,他们就必须在高度流动性差的去中心化交易所(DEX)上操作。

市场对此事的投票非常明确:CX远大于DEX。当被迫在高流动性和自我托管交易之间进行选择时,交易员选择了流动性。但交易员仍希望兼得两全:高流动性和自我托管交易。有了StarkExchange,他们可以同时实现这两点。

CX维持托管的问题

通过维持托管,中心化交易所(CX)面临许多问题,这影响了它们的盈利能力、运营持续性和监管风险。

盈利能力受阻:收入减少,成本增加。

- 收入:在零售市场中,有一种普遍感觉认为数字货币交易是一个“西部牛仔”时代。这可能不会阻止早期采用者,但肯定会妨碍下一波大规模采纳。尽管有大量相反的证据,客户仍被要求信任交易所进行托管。机构投资者的需求也因此受到负面影响:如果托管交给CX,那么在其他地方及时利用流动性机会就变得更加困难。

- 成本:保护巨大的蜜罐会导致成本增加;高质量的操作安全性代价不菲。庞大的蜜罐会激发同样规模的攻击。如果通过移除(或缩小)蜜罐,可以消除攻击的动机,减少保护系统的成本。保险成本高昂,不仅因为保险行业还没有对这个领域有足够深刻的理解,还因为数字资产的独特所有权模型,缺乏值得信赖的第三方来撤销恶意行为。

运营惩罚:维持价值数十亿的数字资产托管需付出巨大的运营开销。据传,CX在组建经过充分审查且可以信赖的对钥匙的团队方面遇到困难,虽然安全需求推动着小团队规模的发展,但处理的大资产越大所需要的工作流程规模则正好相反。托管负担意味着CX并不是像它们可以那样灵活。

监管风险:监管制度通常要求将托管与投资或交易分开。在CX不维持数字资产托管的世界中,监管机构更容易实现投资者的安全优先事项。

STARK来救援

STARK可以为以太坊提供一个第二层解决方案(即建立在以太坊区块链之上的解决方案)——一个可扩展性引擎,允许CX提供自我托管交易,利用其巨大的流动性池。与其他基于零知识证明(zkp)的可扩展性解决方案类似,我们并不改变区块链的基本规模,而是改变其目的:从在链上计算小负载转向验证链下计算的大负载。

“不要计算,要验证!”

zkp可扩展性引擎的基础在于,区块链的设计应用于验证计算证明,而不是进行一般计算。应使用区块链验证一个STARK证明,从而证明一批待结算交易的有效性,而不是直接在区块链上进行结算(计算)。

STARK证明系统在计算工作量的分配上高度不对称:证明者完成大量工作,而验证者只需进行很少的(成倍减少的)工作。现在,如果证明者在云端(链下)运行,而验证者在区块链上(链上)运行,我们可以利用这种不对称性来验证在链下完成的大规模计算。请注意,证明者不仅可以在链下运行,实际上也不需要开源,因为在证明系统中,对证明者没有信任假设。区块链被节约使用:对链下状态的承诺继续存储在其上,而验证者在链上进行的计算工作非常少,以验证链下状态转移。

如何确保自我托管?

由于只有有效交易被StarkExchange接受,证明者本身无法为用户未正确签署的交易生成证明。这意味着用户资金无法被盗。如果链下状态对用户可用,他们始终可以带走自己的资金。无论是交易所还是证明者都无法扣留这些资金,因为用户可以激活“逃生舱”,这本质上是在服务受到拒绝时用户自行决定启用的一种紧急模式:他们可以直接从在链上运行的智能合约中提取资金。

数据可用性

为了激活“逃生舱”,这是一项确保自我托管交易的关键组件,交易员必须能够证明他们对资产的最新所有权。理想情况是,交易者希望同时拥有自我托管交易和隐私。目前,两者之间存在折中:DEX提供没有隐私的自我托管交易,而CX提供交易员之间的隐私(而不是CX本身提供的隐私!),但没有自我托管交易。StarkExchange最终可能通过引入隐私交易来消除这种取舍。

在缺乏隐私交易的情况下,可以根据对交易所的信任程度选择不同的数据可用性解决方案。我们设想的一些可能选项(其他选择肯定还有很多):

- 无需信任:交易数据直接发送到链上。为了最小化其大小,数字签名(作为证明部分由证明者检查)不存储在链上。这在一定程度上对交易量产生了有效界限,这一界限由以太坊的容量决定。值得注意的是:在链上数据的StarkExchange的一个相当天真的实施将轻松产生每个区块3,000的有效吞吐量,这本身就是目前容量的100倍提升。

- 最小信任:对交易所账户状态的密码承诺被放置在链上。完整的加密状态被公开存储在链下,并由一个受信任的联合体保证其可用性。这个联合体将保证其已经看到状态的公开副本。

- 基于信任:对交易所账户状态的密码承诺被放置在链上。完整的状态由交易所私下存储,这意味着交易者能避免第三方窥探。这种方法确保用户的资金无法被盗,尽管并不保护资产在交易所内部被审查或冻结。

为自我托管交易带来流动性

CX可以立即为自我托管交易用户提供来自其现有托管业务的流动性。CX可以通过在自我托管交易池中作为交易的提供者,向托管池共享订单(或者反之作为交易的接受者)。他们可以通过以下方式进行操作:

- 对于以太币/ERC-20代币对(例如ETH/MKR、REP/ZRK),可以以简单的方式进行操作。

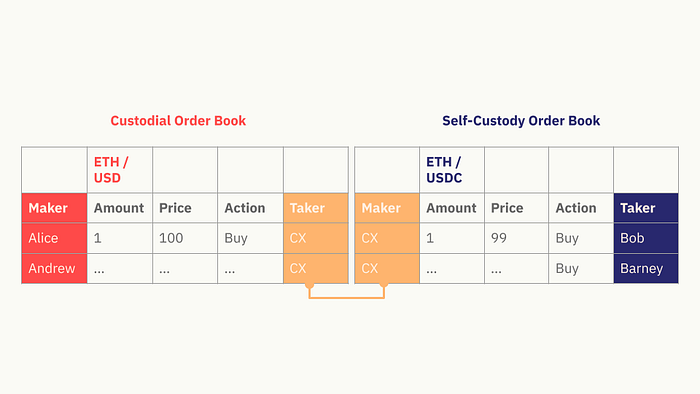

- 有趣的是,对于在以太坊上已经代币化的资产,即使在托管侧的订单涉及的是本地资产,而不是代币化资产,它们也可以这样操作。在这种情况下,交易所本身将用代币化资产进行本地资产的交易。例如:Alice使用托管服务下一个ETH/USD订单(购买ETH)。进一步假设CX与稳定币发行人有足够流动性的USD-USDC(或某种其他USD稳定币种类)基础USD存款。CX在自我托管交易侧下了一个相应的订单,将USD替换为USDC,并改变汇率以考虑USD/USDC的转换。使用自我托管交易的Bob现在可以参与这个ETH/USDC的交易。

通过这样,CX将ETH/USD流动性(以及ETH/BTC以及任何其他涉及代币化资产的交易对)带到自我托管交易池。CX借助第三方实物资产代币化服务提供商(如以上例子中的USDC发行人)的托管服务,而无须自己代币化任何资产,且不承担任何额外的托管风险。由于CX上的大部分交易量涉及法币,通过使用这种技术,我们为自我托管交易带来了即时的巨大流动性。

图表1:为自我托管交易带来托管交易流动性

- 随着第三方托管方和STO发行人代币化更多的实物资产,CX可以以类似的方式将它们非托管地引入混合。在这个模型中,代币发行方负责结构和托管,而交易所则以风险轻的非托管方式简单地专注于获取客户,并运行深厚的流动性池。

我们设想的世界

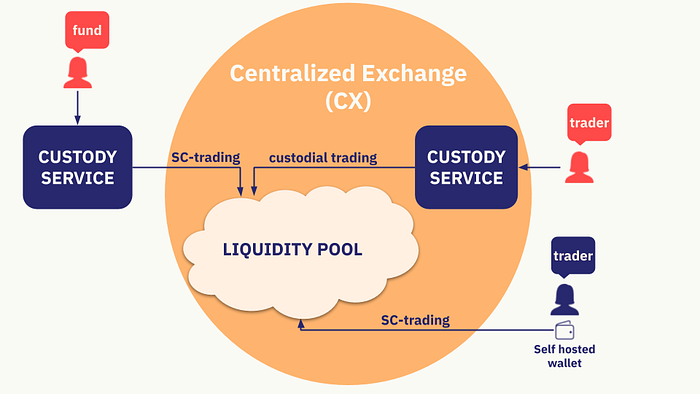

我们设想的世界是中心化交易所(CX)提供:

- 营销和客户获取

- KYC/AML服务

- 在托管和自我托管交易之间共享流动性

- 合约和交易的匹配

CX的交易者将能够根据需要通过自我托管交易(他们自己的钱包!)或托管交易来访问一个流动性池。

图表2:CX可以在不同的托管服务设置之间共享流动性

未来呢?我们肯定只是开始理解未来令人兴奋的可能性。我们脑中浮现了一些使用STARK的想法:

- 支付服务将无缝集成到CX中。

- 更好的流动性:交易者将能够在不同交易所之间更快地转移资产:转移的延迟只是链上新状态提交所花费的时间,而不是为了减少重组/双重支付风险而故意设置的延迟。这将意味着更容易接入多家交易所的流动性。

- 匹配的公平性:CX将能够证明他们所使用的匹配算法的完整性,以及以公开方式证明其他公平性指标(例如洗币交易的规模)。

- 保护交易:交易者将能够保护他们的交易,不仅保护免受其他交易者(和矿工)的干扰,还能保护免受CX本身的干扰,从而确保他们的交易策略保持机密,市场参与者不会对他们进行抢跑。

- 快速结算:交易结算(不仅限于数字资产!)将几乎实现实时处理。目前复杂、昂贵且耗时的交易过程持续48小时,将大幅改善。显著缩短的处理时间将意味着更少的参与者,降低风险,因此减少对监管保护的需求。

- 合规指标:例如,托管方将能够以零知识证明宣布其偿付能力,从而大大减少流言和传闻引发“挤兑”的可能性。

总结

StarkExchange将利用STARK,这一零知识证明协议,来改善中心化交易所(CXs)中的数字资产交易。CX通过其巨大的流动性池,将向客户提供在这些流动性池中大规模交易的能力,而不必强迫承担任何托管风险。

StarkWare期待前方激动人心的产品路线图,将使交易所的速度、安全性和服务质量不断提升。

著名专栏作家Matt Levine曾说过:“所有加密货币交易所的命运都是被黑客攻击。”借助StarkExchange,我们打算改变它们的命运。

感谢Dan Robinson的反馈。

Tom Brand, Harish Devarajan, 和 Uri Kolodny

- 原文链接: medium.com/starkware/sta...

- 登链社区 AI 助手,为大家转译优秀英文文章,如有翻译不通的地方,还请包涵~

- 以太坊 2029 Strawmap 傻瓜指南 68 浏览

- 不实的断言:攻破 6 个 zkVMs 18 浏览

- zERC20 在 Arbitrum 上线:最完备 L2 的原生隐私 93 浏览

- 零知识编年史:群 68 浏览

- 承压下的稳定币:用户应警惕什么 – ImmuneBytes 107 浏览

- 以太坊执行层优化:状态树与虚拟机 216 浏览

- 首批 ZK 漏洞利用事件已发生,但它们并非我们所预期 203 浏览

- 首次 ZK 攻击发生,且出乎意料 223 浏览

- Vitalik: 以太坊量子抵抗路线图 177 浏览

- zkMesh:2026年2月回顾 226 浏览

- 失效的 Groth16 `delta == gamma == G2 生成元` 216 浏览

- 量子可恢复的 Zcash 201 浏览