DeFi 进阶指南

第16章:去中心化收益聚合器

- Tiny熊

- 发布于 2026-01-09 20:53

- 阅读 1962

收益聚合器诞生于 2020-2021 年的"收益耕作狂热"时期。当时 DeFi 协议通过代币激励提供高达 40-200% 的 APY,Yearn、Harvest 等聚合器的作用是在 Compound、Aave、Curve 等协议之间自动轮换资金,捕捉最高收益,并通过规模经济分摊 gas 费用。例如,Yearn 的稳定币金库在 2021 年可提供 40-60% 的 APY,TVL 峰值达到 50 亿美元。

但随着 DeFi 市场的成熟,整体收益率从两位数降至个位数,行业焦点也从单纯追求高收益转向了可持续性、安全性和创新机制。

本章将介绍主要的收益聚合器协议,重点关注它们在较低收益环境下的创新机制。

Yearn Finance

Yearn Finance 最初是 Andre Cronje 的一个热情项目,旨在自动化贷款平台之间的资本转换,以寻找 DeFi 贷款平台提供的最佳收益。这是必要的,因为大多数 DeFi 贷款平台提供的是浮动利率而非固定利率。资金会在 dYdX、Aave 和 Compound 之间自动转移,因为这些协议之间的利率会发生变化。

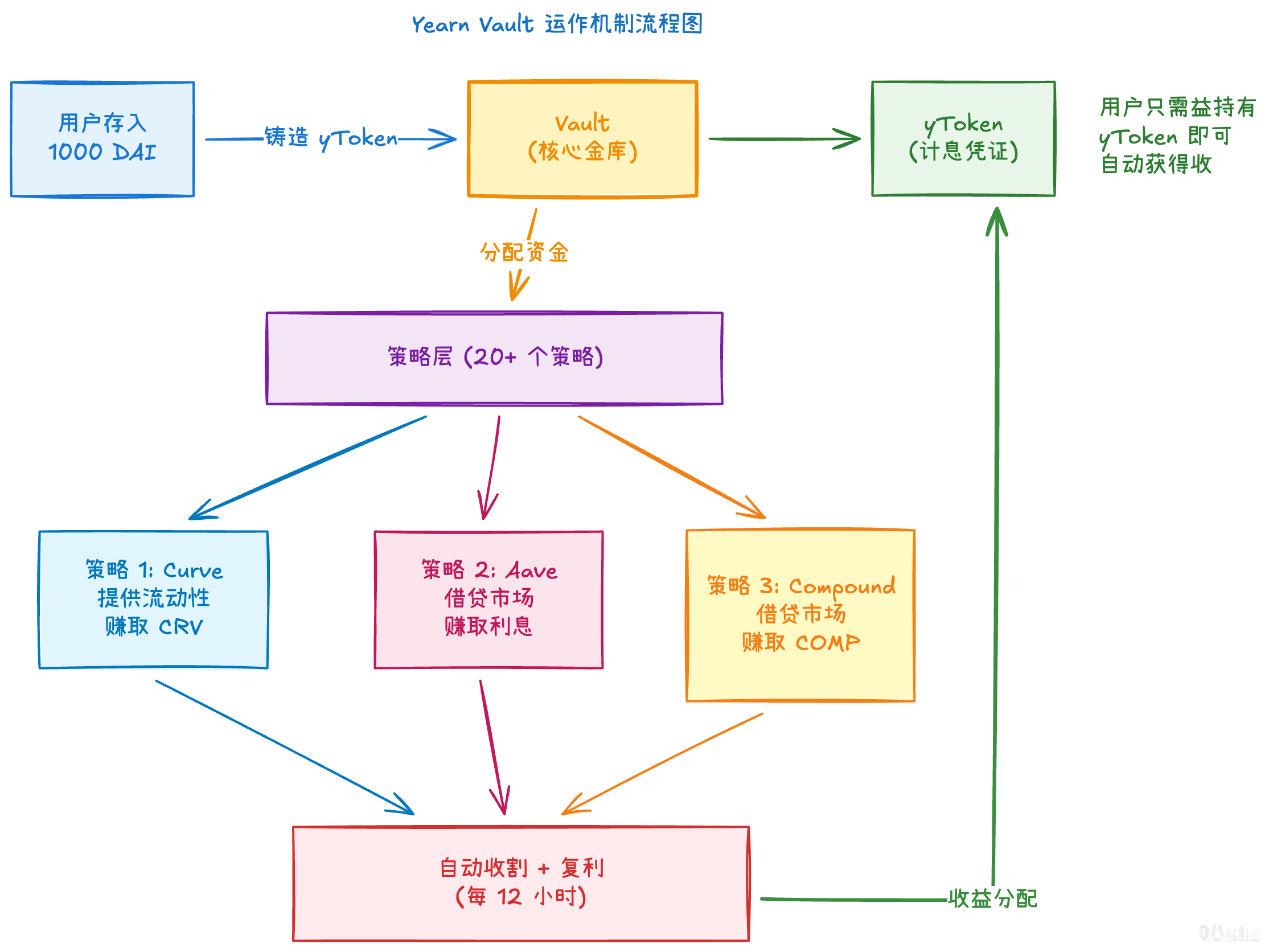

该服务包括主要的美元稳定币,如 DAI、USDT、USDC 和 TUSD。例如,如果用户将 DAI 存入 Yearn Finance,用户将收到一个 yDAI 代币作为回报,这是一个计息 DAI 代币。

后来,Yearn Finance 与 Curve Finance 合作发布了一个名为 yUSD 的计息美元代币池。Curve Finance 是一种去中心化交易所,专注于交易价值大致相似的资产,如美元稳定币。yUSD 是一个流动性池,包括四个 y 代币:yDAI、yUSDT、yUSDC 和 yTUSD。

持有 yUSD 允许用户获得多重收益:

- 贷款收益:通过将 DAI、USDT、USDC、TUSD 分别借出到 Compound/Aave 等借贷协议

- 交易费收益:作为 Curve Finance 流动性提供者赚取的交易费

因此,yUSD 被宣传为优于单独持有稳定币的"计息美元代币"。

Vaults(金库)

Yearn Finance 在其代币发布后推出了 vault(金库)功能,引发了自动化收益耕作的热潮,并被认为是收益耕作聚合器类别的发起者。vault (金库)将帮助用户申领流动性挖矿奖励,并将协议的原生代币出售以换取底层资产。

Vaults (金库)通过社交分摊 gas 费用、自动化收益生成和再平衡过程以及在机会出现时自动转移资金来使用户受益。用户也不需要具备所涉及底层协议的精通知识。因此,vault (金库)代表了用户的被动投资策略。它类似于加密对冲基金,目标是增加用户存入的资产数量。

除了简单的收益耕作之外,Yearn Finance 还集成了各种新颖的策略来帮助增加 vault (金库)的回报。例如,它可以使用任何资产作为抵押品来借入稳定币,并将稳定币回收到一个稳定币 vault (金库)中。随后的任何收益都用于回购资产。

Yearn v2 于 2021 年 1 月 18 日推出。 与每个 vault (金库)仅采用一种策略的 version 1 vault (金库)不同,v2 vault (金库)每个 vault (金库)可以采用多种策略(最多同时采用 20 种策略)。

Strategies(策略)

作为收益聚合器,Yearn Finance 的核心价值在于自动化复杂的多协议收益优化。我们其中一个策略为例介绍,以下通过 Curve Finance 流动性挖矿策略来说明 Yearn 如何利用以太坊的可组合性创造超额收益。

Curve Boost 策略的运作逻辑

Curve Finance 采用 veCRV(投票托管 CRV)系统来奖励长期持有者(详见第 4 章:流动性挖矿)。持有 veCRV 可以将流动性挖矿奖励提升至 2.5 倍,但这要求用户锁定 CRV 长达 4 年,丧失流动性。

Yearn 的策略解决了这个两难问题:

-

聚合 veCRV 持仓:Yearn 金库将所有用户赚取的 CRV 代币集中起来并锁定为 veCRV,形成巨大的 veCRV 池。

-

共享 Boost:这个聚合的 veCRV 池为所有存入 Yearn Curve 金库的用户提供 boost,使他们即使没有锁定任何 CRV,也能获得接近 2.5 倍的收益提升。

-

自动复利:金库定期(每天或每周)收割 CRV 奖励,立即卖出换成更多的 LP 代币(如 yUSD),实现自动复利。这避免了用户手动操作的 gas 费用,并通过复利效应进一步提升收益。

收益来源拆解

以 yUSD 金库为例(参考上图),用户的收益来自三层:

- 基础 APY(Base APY):作为 Curve 池流动性提供者赚取的交易手续费(图中 6.47%)

- 无 Boost 的 CRV 奖励(Rewards APY):未使用 veCRV 时的基础 CRV 挖矿奖励(图中 8.68%)

- Boosted 奖励:通过 Yearn 的 veCRV 池,将 CRV 奖励提升至 21.69%(是基础的 2.5 倍)

总 APY = 6.47%(交易费)+ 21.69%(boosted CRV 奖励)= 28.16%

如果用户直接在 Curve 上提供流动性而不使用 Yearn,总 APY 仅为 6.47% + 8.68% = 15.15%。Yearn 通过聚合 veCRV 将收益提升了近 2 倍。

策略的复杂性

实际运作中,Yearn 的 Curve 策略还包括:

- Gas 优化:批量收割和复投多个用户的收益,分摊 gas 成本

- 滑点管理:在市场深度最好的时段出售 CRV,减少价格冲击

- 风险控制:动态调整不同 Curve 池的资金配置,避免过度集中在单一池中

通过将这些复杂操作自动化,Yearn 使普通用户无需深入理解 veCRV 机制或频繁操作,即可获得接近专业做市商的收益水平。

Yearn v3 与最新发展

2023 年,Yearn 推出了 V3 架构,V3 采用了 ERC-4626 标准,这是一个统一的代币化金库标准,大大提高了与其他 DeFi 协议的可组合性,并降低了集成的 gas 成本。V3 的模块化设计使得策略开发更加灵活和安全。

Yearn 在 2025 年末经历了几次安全挑战:

- 2025 年 11 月 30 日:yETH 稳定币池遭受 900 万美元攻击,但 V2 和 V3 金库未受影响,后续追回了 240 万美元

- 2025 年 12 月 17 日:遗留的 iEarn 金库再次被攻击,损失 30 万美元

这些事件促使 Yearn 加速弃用遗留合约,并专注于更安全的 V3 金库。

截至 2026 年初,Yearn Finance 的总锁定价值(TVL)约为 4 亿美元,相比 2021 年的巅峰期有所下降,但仍然是收益聚合器领域的领导者之一。协议正在进行以下战略转型:

- 治理改革:计划在 2026 年 Q1 实施基于质押的收入分享模型,将 90% 的协议收入分配给 YFI 质押者

- 协议集成:与 Katana、Term Labs、Superform 等新协议建立合作关系

- 安全升级:完成攻击后审计,弃用遗留合约,专注于 ERC-4626 标准的 V3 金库

💡 早期收益聚合器:除 Yearn 外,2020-2021 年还出现了 Alpha Homora(杠杆挖矿)、Badger Finance(BTC 资产聚合)、Harvest Finance(快速策略迭代)等项目,但在低收益环境和安全事件冲击下,这些协议的 TVL 和活跃度已大幅下降,部分代币被交易所下架。

新一代收益聚合器

早期聚合器(Yearn、Harvest 等)试图成为"通用收益优化平台",在所有协议之间追逐最高 APY。但在低收益环境下,这种模式的优势消失了——当所有稳定币池都只有 3-5% APY 时,自动轮换资金的价值不大。

新一代聚合器选择了不同的策略,它们不追求广度,而是通过深度整合和治理权积累在特定协议中建立护城河。以下是几个成功案例。

Convex Finance

Convex Finance 是专门为 Curve Finance 生态系统设计的收益优化协议。它允许 Curve 流动性提供者和 CRV 质押者在不锁定 CRV 的情况下获得提升的收益。

工作原理

Curve Finance 使用 veCRV(投票托管 CRV)系统来衡量治理投票权。用户锁定 CRV 越久,获得的 veCRV 越多,从而获得更高的收益提升(最高 2.5 倍)。Convex 通过聚合用户的 veCRV 来解决这个问题:

- 用户将 Curve LP 代币存入 Convex

- Convex 使用其大量 veCRV 持仓为用户提供提升的收益

- 用户获得提升的 CRV 奖励 + CVX 代币 + Curve 交易费用

关键机制

Convex 的核心价值在于"无需锁定 CRV 也能获得 boost",这依赖于以下技术设计:

-

永久锁定:Convex 将所有收到的 CRV 永久锁定为 veCRV,这确保了它能持续为用户提供最大 boost(2.5 倍)。截至 2025 年 12 月,Convex 积累了超过 53% 的 veCRV,成为 Curve 治理的最大参与者。

-

cvxCRV 机制:用户可以将 CRV 以 1:1 的比例兑换为 cvxCRV(Convex 的 CRV 包装代币)。这个兑换是单向的——无法直接逆向兑换,只能通过以下方式退出:

- 在 Curve 上将 cvxCRV 交易回 CRV(可能有 1-5% 滑点)

- 质押 cvxCRV 持续赚取收益(来自 Convex 平台费用和 CRV 空投)

-

vlCVX 系统:用户可以锁定 CVX 为 vlCVX(vote-locked CVX,最长 16 周)以获得:

- Curve 平台交易费的分成(以 3CRV 形式分配)

- 更高的 CVX 排放奖励

- 协议治理投票权(决定 Convex 的 veCRV 如何投票)

这种设计使 Convex 成为"Curve 战争"的核心玩家——各 DeFi 协议通过贿选 vlCVX 持有者来引导 Curve 的流动性激励到自己的资金池。

当前状态(2026 年初)

- 治理影响力:截至 2025 年 12 月,Convex 控制超过 53% 的 veCRV,对 Curve 的治理和费用分配具有重大影响力

- 社区计划:2025 年 11 月启动"创作者集体计划",每月提供 CVX 奖励以激励 DeFi 教育内容创作

- 协议集成:积极探索与新 DeFi 项目的合作伙伴关系

- Curve 战争:Convex 在"Curve 战争"中扮演关键角色,各协议竞相积累 veCRV 以引导 Curve 的流动性激励

Beefy Finance

Beefy Finance 是一个多链收益优化器,专注于自动化收益耕作过程,消除用户每日手动收割的需求。

特点

- 多链部署:支持 20+ 个区块链网络,包括 Ethereum、BSC、Polygon、Arbitrum、Optimism 等

- 自动复利:定期自动收割和再投资收益,最大化复合效应

- 低费用:利用各链的低 gas 费用优势,提供更频繁的复利策略

- 社区驱动:策略由社区开发者提交,经过审核后部署

当前状态(2026 年初)

截至 2026 年初,Beefy Finance 的 TVL 约为 2.15 亿美元,在收益聚合器中排名第四:

- 持续扩展:计划在 2026 年通过部署桥接的 \$BIFI 和 $mooBIFI 代币扩展到更多网络

- 开发者资金:通过治理投票批准的贡献者资金支持持续的开发者活动

- 新策略部署:每月部署约 10-17 个新收益策略,以利用新兴农场和流动性激励

Pendle Finance

Pendle Finance 代表了收益聚合器的一个创新方向:收益代币化。与传统聚合器(Yearn、Convex)通过优化协议交互来提升收益不同,Pendle 创造了一个全新的市场——让收益本身可以交易。

核心概念

Pendle 将任何生息资产(如 stETH、aUSDC)拆分为两个独立的代币:

- PT(本金代币):类似零息债券,以折价交易,到期按面值赎回,提供固定收益

- YT(收益代币):代表未来收益,允许投机收益率

这种拆分创造了三种收益优化方式:

- 固定利率:购买 PT 并持有到期,获得可预测的固定收益(如折价 5% 的 PT 提供 5.26% 固定 APY)

- 杠杆收益:购买 YT 以较小资金获得更大收益敞口,适合看涨收益率的投机者

- 流动性挖矿:在 PT/资产池中提供流动性,赚取交易费和 PENDLE 代币奖励

传统聚合器的价值在于"自动化"和"规模经济",但在低收益环境下(APY 普遍 3-5%),这种优势缩小了。Pendle 的创新在于:

- 不依赖高 APY:即使基础收益率只有 4%,通过 PT 折价交易和 YT 杠杆,用户仍可实现 5-8% 甚至更高的优化收益

- 创造新的收益来源:LP 赚取的是收益率交易的手续费,而非仅仅是原有协议的收益

- 适应市场周期:收益率高时,YT 需求旺盛;收益率低时,PT 固定收益更有吸引力

截至 2026 年初,Pendle TVL 超过 30 亿美元,已部署到 Arbitrum、Optimism、BSC、Mantle 等多条链。

关于 Pendle 的详细技术机制(时间感知型 AMM、隐含 APY 计算、Boros 资金费率衍生品等),请参阅第 15 章:固定利率协议。

值得关注

除了上述主要协议外,还有一些值得关注的收益聚合器:

- Aura Finance:专注于 Balancer 生态系统,类似于 Convex 之于 Curve,控制约 68% 的 veBAL

- Sommelier Finance:提供自动化金库,使用复杂策略和机器学习算法

- Steadefi:专注于在不同市场条件(牛市、蟹市、熊市)下盈利的金库

- CIAN Yield Layer:2026 年初 TVL 最高的收益聚合器,达 5.27 亿美元

小结

收益聚合器在 2020-2021 年诞生于高 APY 时代,Yearn 的稳定币金库可提供 40-60% 的收益,吸引了超过 50 亿美元 TVL。到 2026 年,代币激励枯竭导致 APY 降至个位数,行业经历了根本性转变。

传统聚合器(Yearn、Harvest)在低收益环境下失去优势,TVL 大幅缩水。取而代之的是专业化协议:

- Convex:垄断 53% veCRV,通过治理权优化 Curve 生态收益

- Aura:控制 68% veBAL,主导 Balancer 生态

- Pendle:将收益拆分为 PT 和 YT,创造固定利率和收益交易市场(TVL 30 亿美元)

- Beefy:在 20+ 条链捕捉新兴生态机会(TVL 2.15 亿美元)

尽管整体 TVL 相比 2021 年高峰期下降,但专业化和创新使收益聚合器仍是 DeFi 基础设施的重要组成部分。

- 学分: 194

- 分类: DeFi

- 标签: 收益聚合器 DeFi Yearn Finance Alpha Finance Convex Finance Pendle Solidity Gas