收益率作为风险信号:第二部分

- chaoslabs

- 发布于 2026-01-31 16:14

- 阅读 241

本文分析了Perp DEX中MM Vaults的风险,通过数据分析,论证了MM Vaults不应被视为现金等价物,因为它们存在drawdowns和underwater periods,收益具有波动性,且面临平台层面的尾部风险。

收益率作为风险信号:第二部分

引言

通过数据和事件揭示风险

-

2.1 回撤:获得优势的成本

-

2.2 水下状态:低于历史最高点的时间?

-

2.3 年化收益率与已实现路径

-

2.4 风险调整后收益与路径风险

-

2.5 尾部风险:操纵与回滚

对比分析

- 3.1 现金到风险谱系上的做市金库

结论:分配者的启示

- 4.1 作为具有结构性优势的风险资产的做市金库

1. 引言

在我们之前的文章中,我们引入了一个简单的概念:收益率是一种风险信号。

如果一个做市(MM)金库支付有吸引力的年化收益率,那是因为存款人正在承担一组特定的且非同小可的风险。

我们还对永续DEX上的做市金库提出了两个核心主张:

-

它们不应被视为现金,因为获得优势的路径是非线性的。

-

“庄家优势”永远不是保证。它取决于市场结构 + 金库的做市逻辑相对于其他金库的表现。

在这篇文章中,我们用数据来佐证这些主张。我们不再抽象地讨论做市金库,而是考察这些金库随着时间的推移是如何运作的,重点关注:

-

@HyperliquidX 的 HLP

-

@Lighter_xyz 的 LLP

-

@Paradex 的 Gigavault

-

@OstiumLabs 的 oLP

对于每种产品,我们分析最大回撤、相对于先前历史最高点的水下时间、每日收益波动率、分布,并将已实现的30天收益率与市场宣传的年化收益率进行比较。

目的不是“排名”这些协议或对任何金库发布风险裁决。相反,我们对围绕这些产品增长的叙述(delta中性、低风险、类似现金、庄家总是赢)进行数据驱动的健全性检查,并评估分配者是否已获得与其所承担的实际风险相对应的补偿。

考虑到这个框架,我们从存款人最切实的风险表达开始:回撤和路径,即如果在错误的时间部署资本以及需要多长时间才能恢复会发生什么。

2. 通过数据和事件揭示风险

2.1 回撤:获得优势的成本

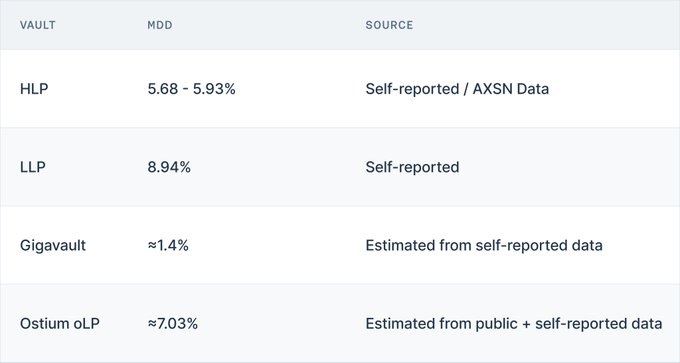

验证“类似现金”叙述的最简洁方法是检查最大回撤:存款人在观察到的历史中经历的最糟糕的从峰值到谷底的损失。将金库视为现金意味着这个数字在任何合理的窗口内都应该接近于零。

以下是我们从四个金库中发现的结果:

一些要点立即显而易见:

-

这些金库的行为不像现金。HLP、LLP和oLP的5-9%的回撤(以及Gigavault的~1.4%)对于交易来说可能是可以接受的,但对于你可能在短时间内需要的资金来说却不可接受。

-

即使是“看起来最安全”的金库也显示出可衡量的回撤迹象,这证明了我们的核心观点。做市金库出现这些回撤是因为那是获得其优势的成本。

-

金库之间的差异是真实的,但不能直接比较。数据来源、方法和时间窗口各不相同。

2.2 水下持续时间:低于历史最高点的时间?

如果最大回撤捕捉的是幅度,那么水下时间捕捉的是实际体验。它反映了用户需要等待多长时间才能达到之前的历史最高点(ATH)。根据自我报告和公开数据的混合,这四个金库的水下时间表如下:

结论:即使长期表现强劲的金库,如果时机不对,也可能需要数月才能恢复。同样,这对于具有数月时间和风险范围的用户来说是可以接受的,但从根本上与预期按面值赎回的现金账户不相容。

另一个重要的注意事项。

这些水下时期都始于2025年10月10日的市场冲击,当时波动率飙升,永续市场面临巨大压力。一个关键的区别:与现金不同,做市金库有真正的市场风险敞口,并且它们往往在市场承压时受到严重影响:

-

单向牛市:交易者的盈利能力可能会将做市金库推入回撤状态。

-

在剧烈的波动冲击和清算级联中:库存风险、资金动态和清算机制可能会同时对金库不利。

从存款人的角度来看,这意味着在市场错位期间,做市金库不能作为“储备金”来依赖。

2.3 年化收益率与已实现路径 @Lighter_xyz 提供了最完整的公共数据集,LLP公开了完整的每日表现历史。在过去的四个月中,LLP记录了108个正收益日和15个负收益日,命中率约为88%。

-

在大多数日子里,回报是几个基点。

-

大约18%的日子里,收益实际上是持平的。

-

在不利的日子(例如10月10日),损失可能会抵消多个交易日或数周的累计收益。

例如,10月11日的-5.35%的跌幅逆转了数周的稳定收益复利。

分配者需要注意的一个关键点:做市收益沿着这条“块状”路径累积。

市场上的年化收益率是对特定分布中近期结果的回顾性年化。在像12月这样的月份之后(30个绿色日,几乎没有回撤),引用的年化收益率往往会吸引存款。如果情况随后正常化,已实现的表现可能会滞后于预期,尤其是在电视锁仓价值(TVL)增长和边际优势压缩的情况下。

总的来说,每个LP金库的初期都会看到一条更加不稳定的路径,波动性更高,这是因为与电视锁仓价值相比,相对指标更高,而且通常也是由“空投打猎”活动引起的。随着平台的成熟,收益通常会变得更加平稳,但也更加柔和。

2.4 风险调整后收益与路径风险

到目前为止,我们已经确定永续DEX做市金库不是现金;但是,重要的是要注意,如果以正确的方式看待它们,它们可能是获得收益的有吸引力的途径。

-

Lighter的LLP目前自我报告的夏普比率为4.71,在其早期生活中读数高达6.97。

-

@asxn_r 估计Hyperliquid的HLP自成立以来的夏普比率为2.89,低于2025年初的5.45。

-

两个金库都显示出相似的平均每日回报率,约为0.23%(LLP自我报告,HLP来自ASXN数据)。

相对于大多数风险资产而言,这些夏普比率非常强劲,并且肯定高于稳定币借贷或现金替代品。关于这一点,需要强调两个注意事项:

-

早期倾斜。自成立以来的夏普比率是前期加载的。在推出的最初几个月中,电视锁仓价值要低得多,交易量往往由空投猎手主导,并且每笔交易都显著地反映在资产净值(NAV)上。这种组合可以产生不稳定但慷慨的早期回报,并随后将夏普比率推入5-7的范围。随着电视锁仓价值和交易量的增长以及情况的正常化,回报通常会趋于平缓和压缩,并且终身夏普比率会下降。

-

夏普比率≠现金。强大的风险调整后回报并不能消除回撤、数月的水下时间或尾部风险。金库可以高亮显示高于平均水平的夏普比率,但仍然不适合短期内需要的资金。

2.5 尾部风险:操纵与回滚

到目前为止,我们在本文中强调的所有指标(回撤、波动率、夏普比率)都描述了正常状态下的风险,即当场所按设计工作时会发生什么。但是,做市金库的分配者还面临场所级别的尾部风险,当金库不再是庄家,而是结构性故障和/或操纵的后盾时,就会发生这些风险。

2.5.1. Hyperliquid:当LP成为后盾

在2025年3月,Hyperliquid的HLP金库成为了现在臭名昭著的JELLYJELLY事件的中心。

一位交易者利用一个稀薄的、高度可操纵的上市来通过积极抬高JELLYJELLY的价格来玩弄清算系统,迫使一连串的清算,然后将一个巨大的、深度水下的头寸推入HLP金库。在压力最大的时候,金库持有八位数的未实现损失,并且在某些情况下,进一步的举动可能会抹去LP资本的很大一部分。

在那时,团队通过强制平仓和退市市场进行干预,有效地推翻了价格发现以防止偿付能力事件。

这一事件暴露了HLP存款人的三个不明显的风险:稀薄的模因币的上市风险、清算引擎(或风险参数处理)中的机制风险,以及如何处理这些事件的治理酌处权。

类似的模式在2025年晚些时候发生在POPCAT身上。

一位交易者从中心化交易所提取了数百万美元,将其分配到多个钱包中,在Hyperliquid上杠杆做多POPCAT,然后核平了价格。这种协调一致的活动产生了数百万美元的坏账,再次落到了HLP的资产负债表上。在此过程中,Hyperliquid暂时暂停了其桥上的存款和取款,同时评估了损失。

分配者的启示很明确:老练的行为者可以通过利用场所机制并将剩余损失推给LP来制造尾部风险。从本质上讲,用户不仅要承担“市场噪音”,还要承担匹配、清算和上市堆栈中的极端情况。

2.5.2 Paradex:基础设施风险

在2026年1月,数据库迁移错误损坏了@Paradex Chain上的价格数据。

在一个短暂的窗口期内,平台上的比特币永续合约以接近或接近零的价格印刷,在价格回升之前,引发了数千个杠杆头寸的大规模清算。为了消除损害, Paradex将链回滚到较早的区块高度,取消了许多受影响的订单和头寸,后来宣布向大约200名用户退款约65万美元。从用户盈亏的角度来看,这是一个相对可以忽略不计的结果,因为余额在很大程度上得到了恢复。

从风险的角度来看,这是一个严峻的提醒,即如果场所认为有必要,可以逆转“链上终结性”,并且一个单一的运营错误可能会解除市场,并且在极端情况下,会威胁到保险基金和LP资本。

综上所述,回撤曲线、水下时间线、不稳定的每日盈亏、夏普比率和黑天鹅事件都指向相同的结论:做市金库是具有结构性优势的风险资产,不应被视为“稳定的现金包装器”。

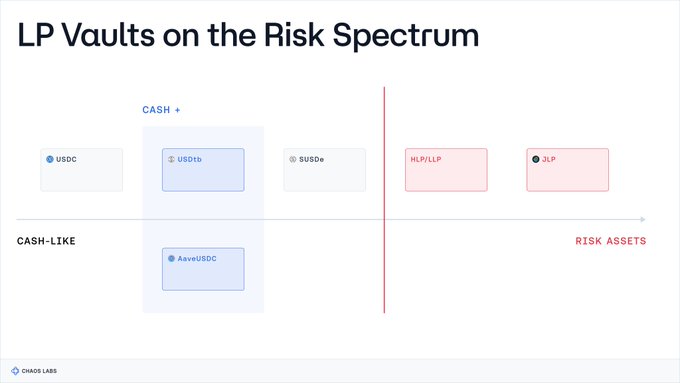

3. 现金到风险谱系上的做市金库

在本节中,我们将永续做市LP金库与DeFi用户通常视为“现金”或“现金+”的其他产品进行比较:USDC、t-bill包装器(如USDtb)、AaveUSDC、合成美元(如sUSDe)。

我们从三个维度评估每个产品:本金波动率、收益波动率以及流动性或可赎回性。

-

在一端是@Circle USDC。抽象出发行人风险和监管风险,USDC的设计很简单:本金保持在1美元,收益实际上为零,并且在大多数主要场所,可以在几秒钟内以接近或非常接近面值的价格转移大量资金。用户还可以通过多个场所将资金赎回到他们的银行账户,并且该产品得到了大型公开交易的美国公司的支持。为了加密市场中的实际目的,USDC充当现金。

-

接下来是“现金+”解决方案:具有稳定本金和收益的产品。这些产品的流动性通常很高,但不如直接持有USDC那样无摩擦。两个很好的例子是AaveUSDC(存入Aave的USDC)和短期t-bill包装器,如@ethena的USDtb。

-

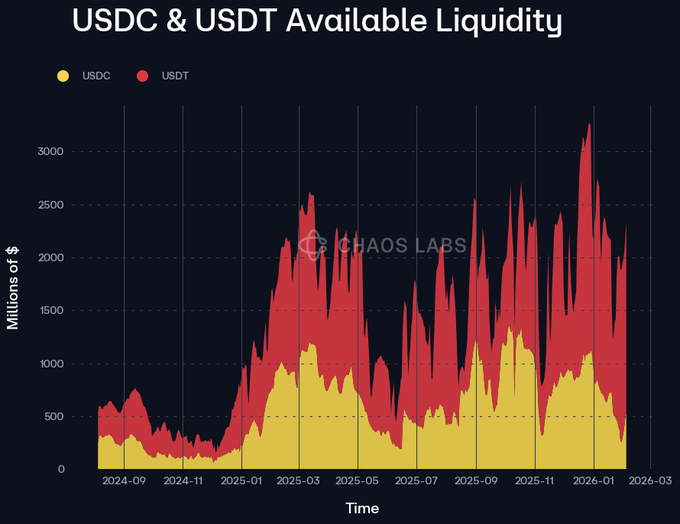

AaveUSDC没有本金波动性,并支付平稳的贷款利率。增量风险主要存在于@Aave合约和贷款簿的健康状况中。流动性非常强:由于Aave的池化架构和规模,USDC/USDT池通常保持数亿美元的可用流动性,并且已经处理了数十亿美元的提款浪潮(包括在2025年10月10日的崩盘期间),同时重新平衡。

-

@SecuritizeUSDtb将部分风险推入传统金融系统。该包装器持有短期美国国债,并传递前端收益率。资产净值可能会随着利率略有波动,但回撤幅度很小,收益波动率也很低。在正常情况下,链上流动性很强,但最终赎回取决于包装器的规则、银行渠道和KYC流程。

-

像USDe和sUSDe这样的合成美元在谱系上更进一步。USDe旨在跟踪1美元,而sUSDe是质押包装器,可从Ethena的delta对冲永续基差交易中获得收益。该收益明确地取决于状态。在风险偏好环境中且永续合约资金充足的情况下,sUSDe可以产生远高于t-bill水平的收益;在风险规避时期,已实现的资金会压缩到更接近“无风险”利率的水平。Ethena的保险基金旨在吸收回撤,并且历史建模表明资金倒置时期通常是短暂的。尽管如此,本金波动率并非为零,并且在市场压力时期,USDe/sUSDe可以在二级市场上以小幅折扣交易。在流动性方面,sUSDe是加密货币中最具流动性的“赚取”代币之一,具有7天的取消质押期,并且白名单参与者可以使用底层赎回。

-

包括HLP和LLP在内的永续做市金库牢固地位于风险资产的类别中。虽然以USDC计价,但它们已经显示出5-9%的回撤幅度和数月的水下时间。每日回报遵循前面描述的做市策略:许多小的正收益日、相当比例的持平日和偶尔的大幅亏损。从夏普比率的角度来看,收益可能非常好,但它是块状的和路径依赖的。流动性非常好,也就是说,用户可以随意赎回,但始终以当前的资产净值赎回,这意味着在回撤期间退出会固化损失。

-

最后,JLP在风险方面更进一步。该池持有现货资产,通常是SOL、ETH、BTC和稳定币的篮子,并在此基础上赚取费用。由于庄家优势会随着时间的推移而累积,因此这种结构使JLP的风险低于持有100%的现货敞口,但它也带有完整的现货beta。其资产净值随着底层代币加上交易盈亏而直接移动,并且在主要赎回和二级市场上,流动性都很好。总之,JLP保留了最大的上涨空间,因为它保持了对底层资产的直接敞口,而不是完全中和市场风险。

4. 结论:分配者的启示

数据清楚地表明了一件事:永续做市金库不是现金。

这些产品通常会经历5-9%的回撤,可能会花费数月的时间在水下,沿着小幅收益和偶尔大幅亏损的嘈杂路径累积收益,并且不仅暴露于市场状态,而且还暴露于场所级别的尾部事件。与此同时,当被视为风险资产时,它们的风险调整后的表现可能非常引人注目。尤其是LLP和HLP,已经显示出较高的夏普比率和稳定的平均每日回报率,尤其是在其早期、高优势阶段。

对于分配者而言,实际意义在于:

-

将它们放在正确的类别中:例如,HLP和LLP更接近交易策略和结构性基差产品,而不是USDC、USDtb、AaveUSDC甚至sUSDe。它们应该用风险资本来资助。

-

回撤规模很重要:最大回撤(MDD)和水下时期应推动规模决策。应将5-10%的回撤和3-4个月的水下时间视为基本情况,而不是尾部事件。

-

预期状态转变:年化收益率是回顾性的。早期的高优势时期(低电视锁仓价值、空投打猎、有利的市场结构)永远不会无限期地重复。随着场所的成熟和资本的涌入,收益往往会压缩。

-

对场所和模型风险进行定价:分配者不仅要承担市场噪音,还要承担清算引擎、上市政策、风险控制和运营流程的设计。JellyJelly、POPCAT和Paradex回滚事件很可能会在未来以某种形式重复出现。

-

将做市金库用作堆栈的一部分,而不是基础层:这些金库可以作为更广泛的收益或delta中性堆栈的有效组成部分,或者作为稳定币投资组合中的寻求回报的部分。但是,它们应该位于真正的现金和现金+层之上,而不是取代它们。

DeFi中没有免费的午餐。做市金库产生收益是因为它们储存了风险。

- 原文链接: x.com/chaoslabs/status/2...

- 登链社区 AI 助手,为大家转译优秀英文文章,如有翻译不通的地方,还请包涵~

- 推出 thUSD:首屈一指的生息稳定币 227 浏览

- 收益率作为风险信号:第三部分 266 浏览

- 收益率作为风险信号 210 浏览

- 2026年十大预测 2612 浏览

- DeFi中的预言机风险:无人关注的隐形威胁 734 浏览

- 2026年展望:重组 - Eren的视角 334 浏览

- 2025年Perp DEX战争:Hyperliquid、Aster、Lighter和EdgeX 1986 浏览

- Mantle MI4:能产生收益的加密指数基金 313 浏览

- 一个又一个 Perp DEX 1961 浏览

- 026:群聊里的黑手 1781 浏览

- 流动性再质押代币 LRT 风险:智能合约漏洞与系统性失败 1113 浏览