Uniswap v2:对于流动性提供者来说仍然划算吗?2023 年的回顾

- atise_

- 发布于 2024-01-23 16:35

- 阅读 1234

该文章从发散损失、费用收入和交易量来源三个角度分析了以太坊主网上 Uniswap v2 WETH/USDC 池,得出结论是该池仍然是 LP 的有利选择。尽管 ETH 价格几乎翻了一番,但该池能够跑赢 5% 的发散损失,并在今年大部分时间里保持相对于 50:50 HODL 的正收益。

本文分析Ethereum主网中Uniswap v2的WETH/USDC池,从三个角度进行研究:分歧损失、损失与再平衡(LVR)及订单流的性质。研究结果表明,v2仍然是低风险投资者的可行选择,成功地将大部分LVR重新捕获为流动性提供者(LP)费用,大部分交易量来自有机交易。

Uniswap v2于2020年5月推出,而Uniswap v3则在2021年5月推出。在其大部分生命周期中,v2与其继任者共存并保持竞争力。这让很多人感到惊讶,包括Uniswap的发明者:

Twitter Embed

·

·

人们为什么还是选择在Uniswap v2上启动代币,而不是在Uniswap v3上创建全范围头寸?

·

我很早之前就放弃了这个,哈哈

数据显示这是用于转账费用的代币 + 一些工具,例如,仅支持v2的流动性锁定和质押奖励等

新目标:使v4全范围超过v2更好

一项流行的观点是,Uniswap v2和其他简单的AMM仅适用于长尾资产,而对于如ETH/stablecoin和ETH/WBTC等主要交易对,几乎所有交易量都来自MEV机器人。

Twitter Embed

·

·

对于全范围的xyk AMM池的看法过于悲观。

v2池的LVR较低,很多可以通过套利者的费用回收。

如果有几个非有毒的用户出现,LP是有利可图的(在IL方面)。对于小额交易,v2很好,因为它的Gas效率更高。

·

我同意,但仅适用于长尾资产。对于像BTC和ETH这样短壮尾资产,全范围xyk并不理想。

即使LVR不比集中流动性差,它仍然给用户提供了较差的报价,因此只能获得来自套利的交易量。

这不是普遍的看法;最初的LVR论文的作者在2021-2022年看到了Uniswap v2,并得出结论认为对LP相当好。但是,值得注意的是,2023年的加密交易量大幅下降。

分歧损失视角

2023年ETH的起始价格刚好低于$1200,年末接近$2300。这个波动导致相对较高的分歧损失(DL;也称为无常损失)。具体来说,2023年的DL几乎准确为5%——也就是说,一个50% ETH/50% USDC的持仓在年底的价值比在v2池中的流动性提供者(LP)持仓高出5%,前提是LP没有收取任何费用。

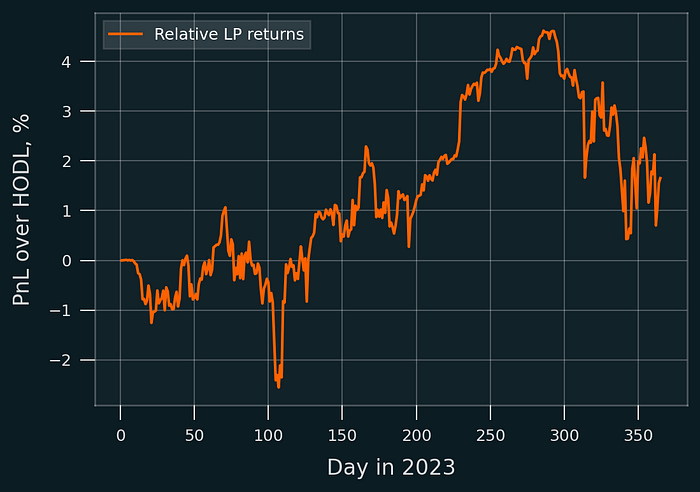

然而,当考虑费用时,LP的收益在大部分年份中超过了50:50 HODL策略。下面的图表显示,他们在10月实现了超过4%的相对盈利,年末则实现了1%到2%的盈利。

2023年ETH价格历史与Uniswap v2 WETH/USDC LP收益

Uniswap v2 WETH/USDC LP收益相对于HODL

在另一年,没有太多方向性价格波动,LP的收益将更具优势。

LVR视角

关于LVR的简要回顾。 分歧损失是一个直观的指标,因为它描述了LP的收益与任何LP可以轻松实现的简单替代策略相比。然而,已实现的DL依赖于市场波动,因此在某种程度上依赖运气。进行市场对冲的LP可以去除这种运气成分,因此DL不再是衡量其收益的相关指标。此外,LVR对不进行对冲的LP也是相关的,因为DL的期望值(EV)可以建模为价格波动的函数,并且是确定性的(即不依赖运气)。LP收益的期望值正是LVR指标旨在捕捉的内容。

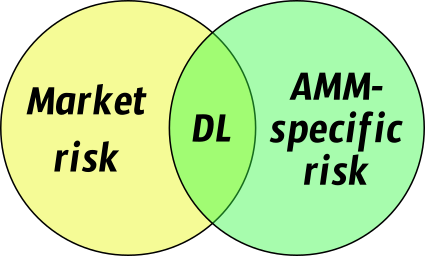

分歧损失混合了两种因素:市场风险(可以通过运行delta中立策略进行对冲)和另一个AMM特定风险,即来自AMM交易功能本身的风险。

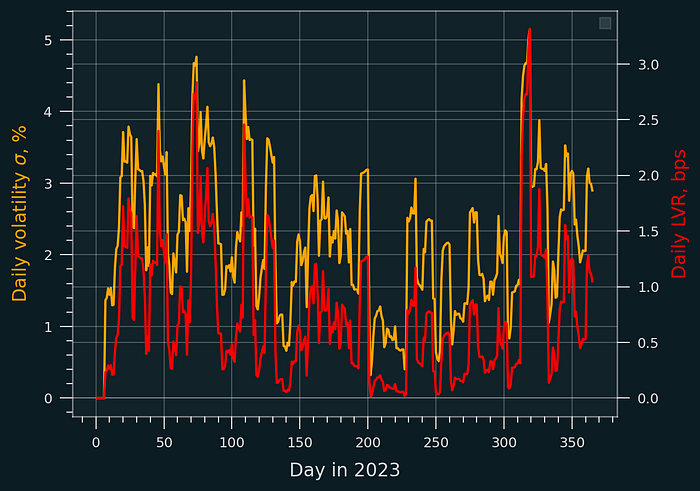

损失与再平衡(LVR)旨在衡量与AMM相关的特定风险。理论上,LVR代表套利者可以从LP提取的最大利润。对于Uniswap v2池,我们可以使用此简单公式计算每单位时间的损失作为池市场价值的一个分数:

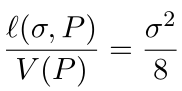

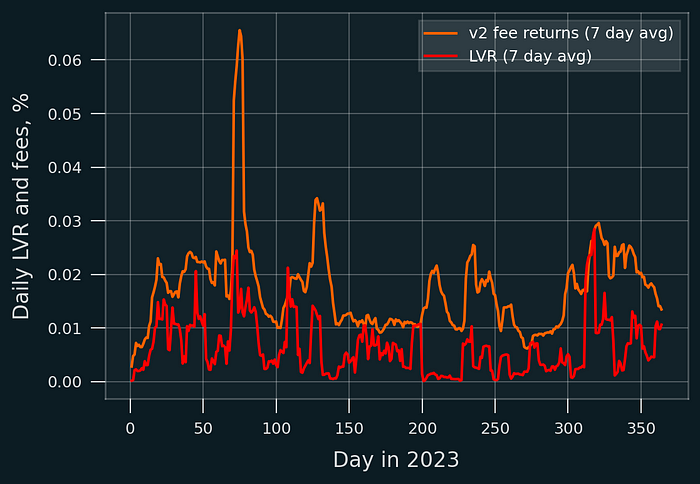

这里P是价格,V(P)是池的价值函数。下面的图表包括σ的7天移动平均值及相应的LVR,提供了对此的可视化。

2023年ETH的波动性及相应的预期LVR,7天平均值

从LVR的角度看LP收益。2023年,ETH/USDC在Uniswap v2的流动性提供仍然是一个正期望值的游戏。收费收入始终超过理论LVR。

观察到的手续费收益与WETH/USDC池中理论预期LVR的比较

此外,平均日期的手续费收入高出约0.01%。这个利润允许我们估计LP在保持盈利的同时可能产生的最大对冲成本。如果平均对冲成本低于每日0.02%(因为仅需对冲一半的头寸价值),则策略仍然可行。(为了说明,一般而言,如果他们愿意,短期内通常可以通过做空ETH获利,因为加密融资利率通常是正数。)

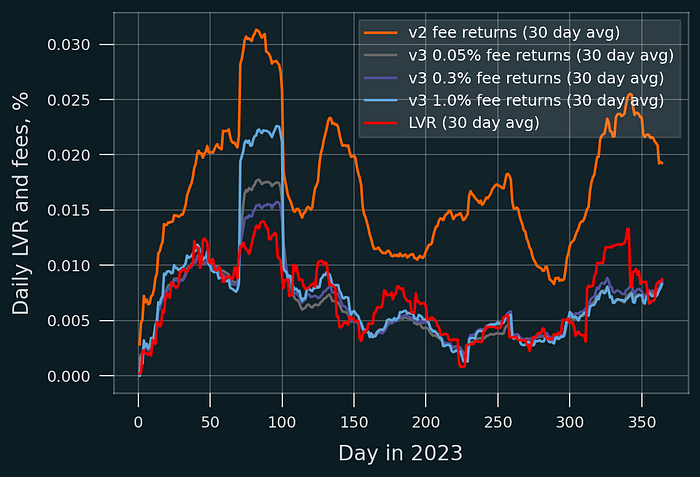

与Uniswap v3池形成对比(见下文)。在这里,被动的全范围头寸的收入通常大约等于其损失给LVR,表明此类头寸的预期价值徘徊在零附近。想要在v3中获利,就需要准确预测价格区间或方向性波动,使其更像是主动交易而非被动收入。

观察到的手续费收益与在v2和v3中的理论预期LVR。对于v3,全范围头寸已经被使用。

记住,LVR是在理想条件下CEX/DEX套利者的理论最大损失。它假设LP从这些交易中没有获得任何交易费用,而事实上并非如此。LP通过交易费用重新捕获LVR的一部分,而一些收入通过固定成本交易(tx)费用泄漏到网络。确切的分配主要取决于两个因素:

- 池的交易费用(Uniswap v2为0.3%)

- 固定成本交易费用造成的摩擦。

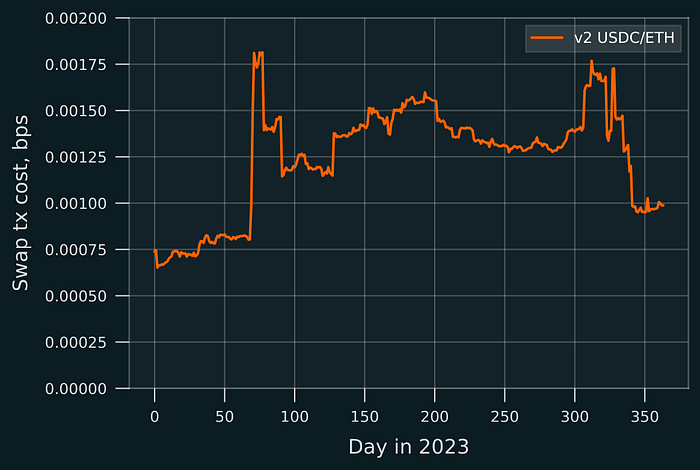

这种摩擦与池的流动性深度成反比。因此,将其以池中锁定价值的基点(bps)表示是合理的。v2 WETH/USDC池,锁定价值在$50M到$100M之间,即使在Eth主网上,交易成本仍相对较低。使用一个简单的模型,假设Gas价格为30 GWei,每笔交易使用150,000的Gas,以下图表展示了手续费的情况。

简单的交换交易费用,作为池中流动性的基点。假设Gas价格:30 GWei,假设每次交易使用Gas:150,000。

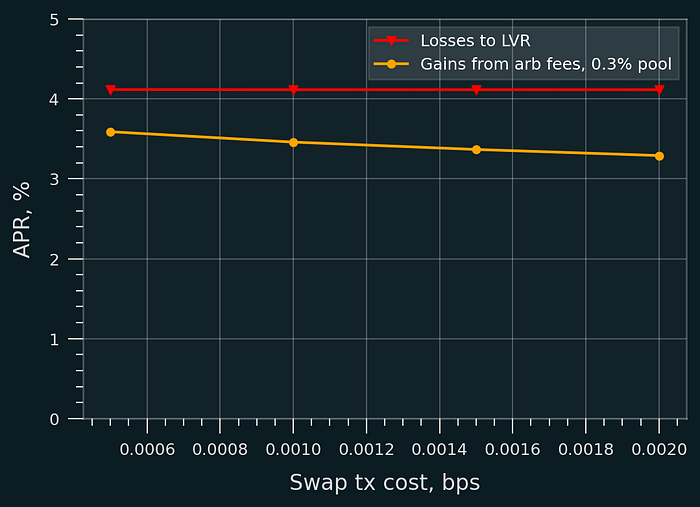

该模型显示费用可能落在0.0005 bps到0.002 bps的范围内。使用此范围并考虑资产的平均波动性,我们可以同时模拟理论LVR的年化收益率(APR)和来自套利交易的费用收入的年化收益率(ARP)。

使用 σ =3% 每日(在2023年对于ETH的高侧)我们获得了4.1%的预期LVR和3.2%到3.6%的预期费用收入;见下图。

LVR的估算与随着交换交易固定成本而收回的LVR作为交换费用。假设波动率σ:0.03每一天。

这些模拟意味着该池能够通过交换费用收回约80-85%的LVR。

这意味着另一个相关的指标用于测量LP指标:池中的toxic_flow/all_flow的比例。这里的toxic_flow指所有通过对CEX流动性套利池而产生的LVR的交易。考虑到这一点,如果毒流产生的LVR的_x %通过流本身的交换费用得到弥补,那么可以推断出池中至少有(100 — x)%_的交易量必须由流动性挖矿奖励的其他类型交易生成,以使LP弥补其对LVR的预期损失。

在这里,约80%的LVR已经获得补偿,因此池中的交易量中至少有20%必须由非有毒交换生成,以使LP保持盈利。现在,这个池中的实际比例是什么?

交易流视角

对交易流进行分类并不是一项简单的任务。然而,在这种情况下,近似答案就足够了。

为了分离经过池的不同类型交易,我编写了一个脚本,查看每个交换事件的sender和to地址,检查这些地址是否属于:

- 已知的路由器和聚合器地址列表。这类交易被标记为“核心”交易量,遵循Gauntlet的分析的约定。

- 已知的MEV机器人地址列表。MEV机器人流量进一步细分为夹击交易量和其他套利交易量。

这个脚本不太可能接近100%的准确性,但可以提供流动性质的某种想法。此外,并非所有的套利交易对于池中的LP都是有毒的;其中一些是原子套利,有可能拾取其他池的LP或者追随核心交易者。

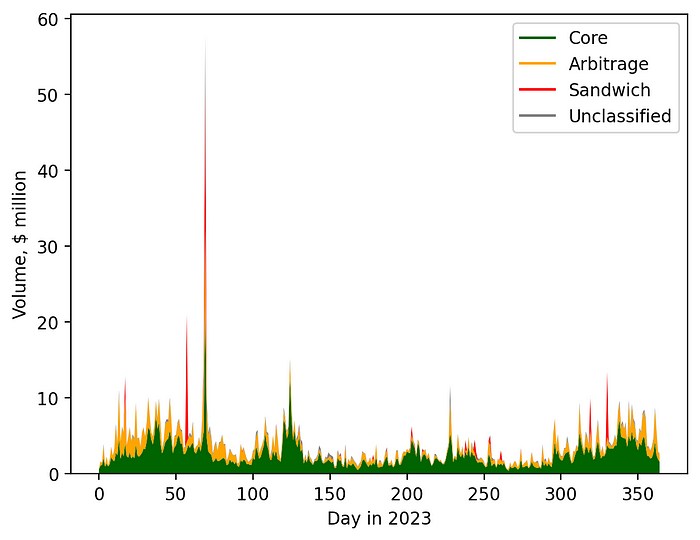

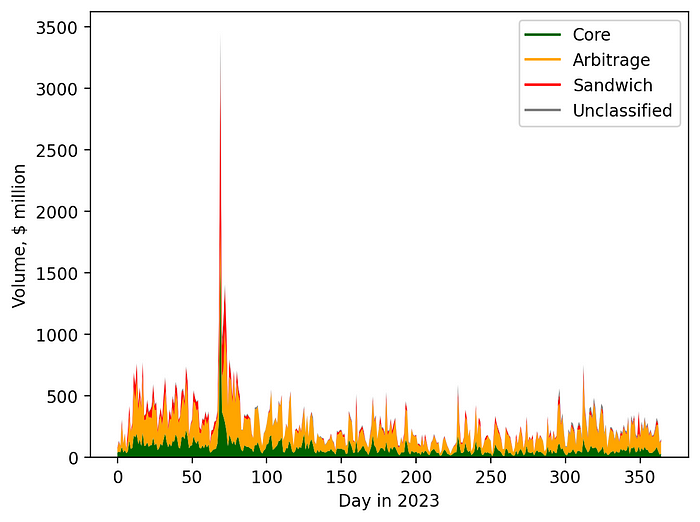

下面的图表显示了v2池的总交易量。大幅度的峰值对应于3月份的USDC脱钩事件。

Uniswap v2 WETH/USDC池交易量分类

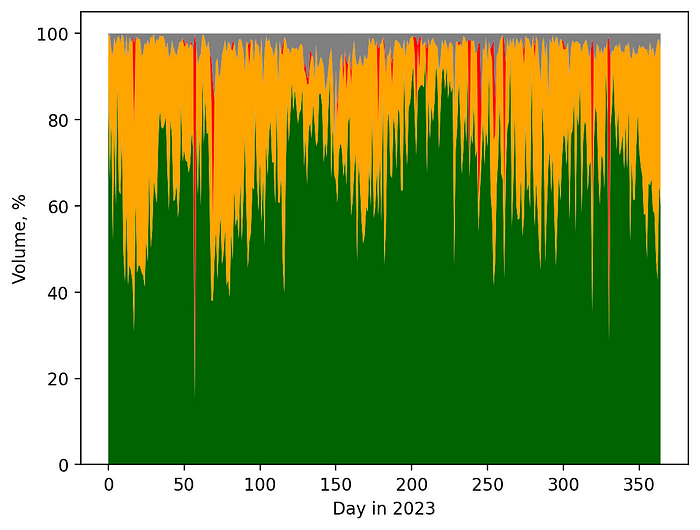

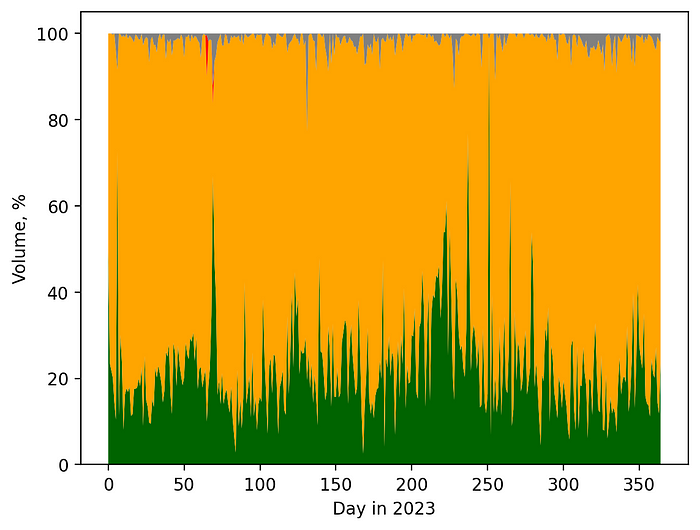

下面的图表显示了按每日交易量标准化的相同数据。

Uniswap v2 WETH/USDC池交易量分类,标准化每日交易量

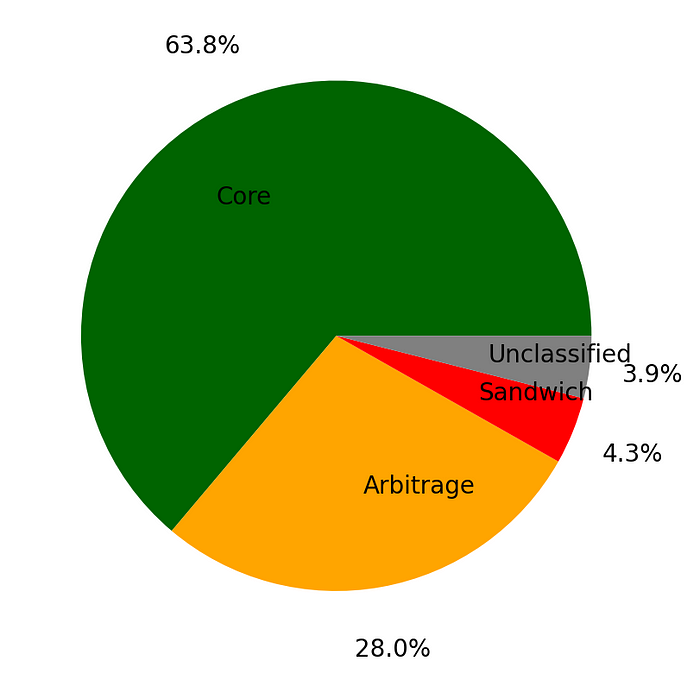

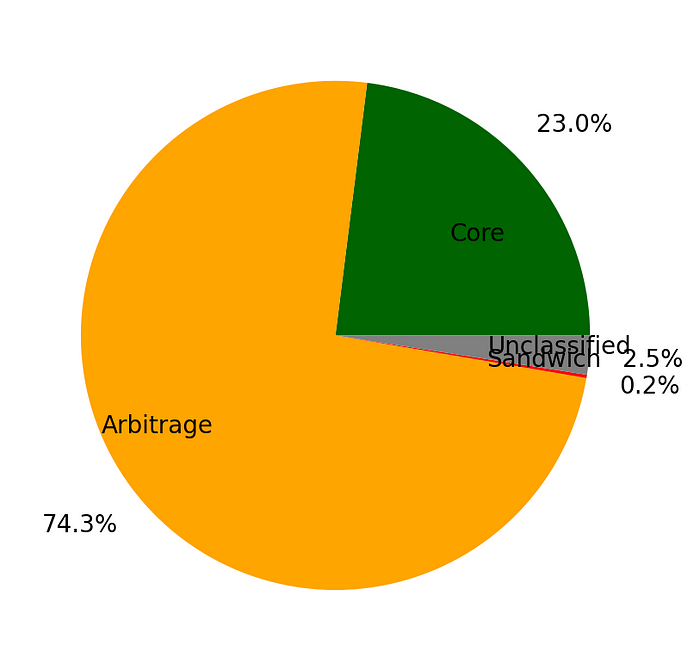

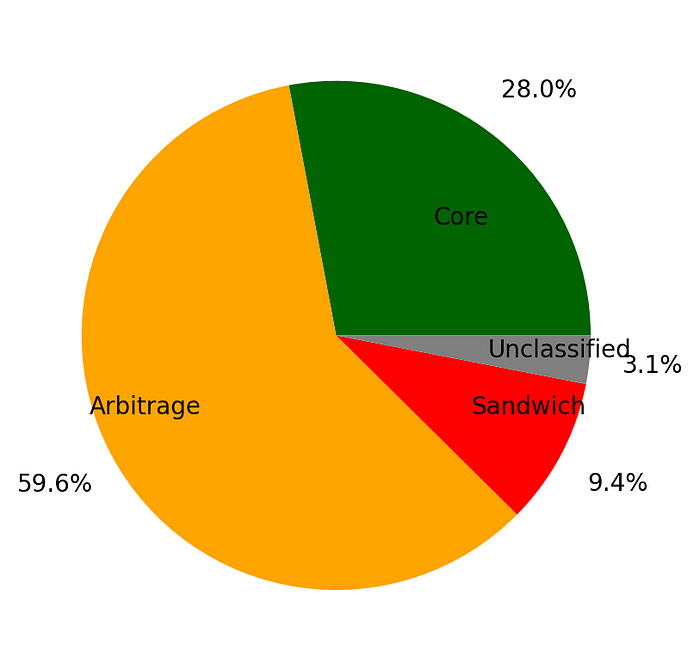

最后,饼图汇总了整年的信息。

2023年Uniswap v2 WETH/USDC池的总交易量

如上图所示,该池中的大部分交易量与第一组地址相互作用。只有几%的交易量属于夹击交易,由于池中的相对高的0.3%交易费用。

总结核心和夹击交易量,我们可以得出至少78%的交易量对LP并不有毒。显然,这一数字远高于之前估计的LP盈利所需的最低20%的lower bound。

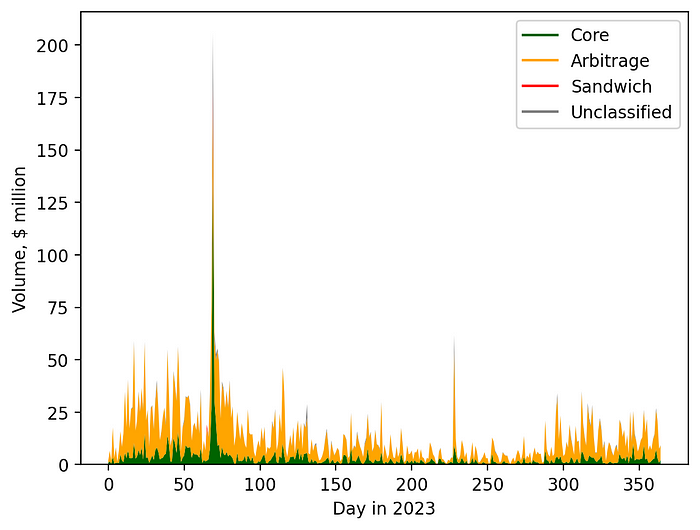

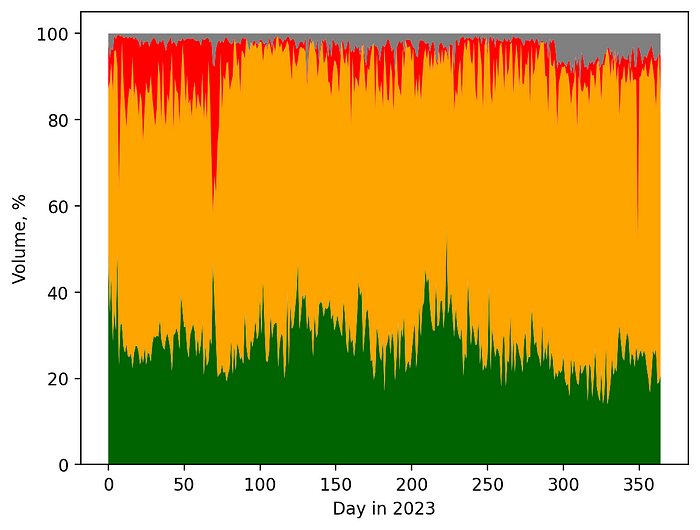

这些结果与v3池的结果形成鲜明对比,在这里套利交易的比例更高。见下文:

Uniswap v3 WETH/USDC 0.3%池的交易量分类

Uniswap v3 WETH/USDC 0.05%池交易量分类

以每日交易量标准化的Uniswap v3 WETH/USDC 0.3%池的交易量分类

以每日交易量标准化的Uniswap v3 WETH/USDC 0.05%池的交易量分类

2023年Uniswap v3 WETH/USDC 0.3%池的总交易量

2023年Uniswap v3 WETH/USDC 0.05%池的总交易量

如上图所示,MEV机器人主导了v3池的交易量。值得注意的是,0.3%的v3池与0.3%的v2池相比夹击交易量极少。v3池的虚拟流动性更深,因此需要更大的交易才能使价格变动足够,从而使得攻击有利可图。0.05%的池甚至具有更深的虚拟流动性,但由于降低的交易费用,它实际上对夹击交易者非常有吸引力。

讨论

在总结之前,值得讨论对上述分析的几个潜在异议。

- 隐藏的套利形式导致有毒流的低估。

这个论点的本质是,许多交易可能通过DEX聚合器路由经过这个池,这些聚合器获取过时的报价以确保最佳价格,而这些交易本质上应被视为CEX/DEX套利交易。

对此还需要进一步分析以给出确切答案。然而,约80%的“核心”交易量与Uniswap的路由合约交互,这意味着这些交易来自自定义求解者的可能性不大。相比之下,只有约10%的交易涉及1inch合约。

另一个与此假设相悖的数据点是v3池中套利交易比例的上升。我的脚本显示,MEV交易量占这些v3池总量的70-75%。相比之下,Gauntlet的近期分析估计同一v3池中MEV交易量仅占37-46%——与我的数据相比非常大程度的低估!

可以建立和研究更高级的假设,以解释为什么v2池在MEV机器人中较少受欢迎;然而,迄今为止,隐藏套利理论仍未被证实。

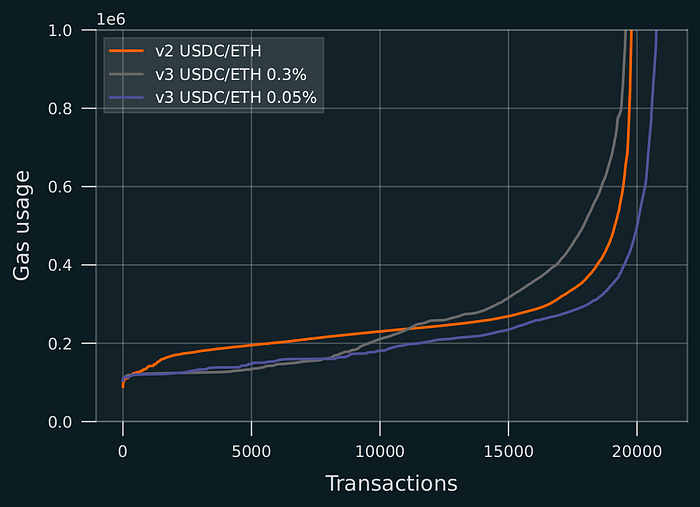

2. v2之所以保持竞争力仅仅是因为Gas费用较低。

反驳意见:简单的USDC/ETH交易在v2上的Gas消耗很可能高于v3(如下图所示),因此v2的活动增加无法仅仅通过Gas费用来解释。一个原因是价格预言机更新在v2池中消耗的Gas更多。

经过v2和v3池的20,000笔交易样本对应的Gas费用。大多数v2交易的Gas消耗超过200,000,且费用高于v3。

3. v2正在衰退。

2023年的数据尚未确认v2正在衰退,但最终它必须发生。我认为v2可能失去相关性的几种方式中,有些对LP是好的,有些则是坏的。例如:

- 好的: 另一个DEX接过接力棒,提供v2的好处,而不带大部分缺点。它可能是具有v2-like模式 + hook的 Uniswap v4;或是已有的某个新式DEX;亦或是一种全新的设计。

- 坏的: UniswapX或类似聚合器成为链上交换的主要方式,同时继续利用大部分离线流动性。正如Doug Colkitt在Twitter上所言,Uniswap X并未实际贡献于流动性的去中心化——至少在目前是这样。

结论

这篇文章从三个角度分析Uniswap v2的WETH/USDC池——分歧损失、费用收入以及交易量的来源——得出结论是该池仍然是LP的有利选择。

- 该池能够击败5%的分歧损失,并且在大部分年份中相对于50:50 HODL是正收益,尽管ETH的价格几乎翻了一番。

- 费用收入几乎全年超过理论LVR,平均约为每日0.01%。

- 在该池中,至少63.8%的交易量来自于与DEX或聚合器智能合约交互的交易,而只有28%到32%的交易量来自于套利机器人。约80%的DEX和聚合器合约交易量专门与一个Uniswap路由合约交互。

研究结果表明,即使对于短尾资产,Uniswap v2仍然具有竞争力,特别是ETH。考虑到其低风险特征和已证明的收益,在这样的池中提供流动性是零售参与者的一个引人注目的选择,为其他DeFi活动,包括ETH质押,提供了可行的替代方案。

代码 可在: https://github.com/atiselsts/uniswap-analytics/ , 在v2-analysis目录下(不幸的是,它比较杂乱)。池事件数据必须使用提供的脚本从BigQuery下载。

免责声明 本文仅供一般信息使用。它不构成投资建议或买卖任何投资的推荐或邀请,也不应在评估任何投资决策的优点时使用。它不应用于会计、法律或税务建议或投资建议。

- 原文链接: atise.medium.com/uniswap...

- 登链社区 AI 助手,为大家转译优秀英文文章,如有翻译不通的地方,还请包涵~

- 什么是DeFi?去中心化金融指南 - CoW DAO 140 浏览

- DeFi 介绍 - CoW DAO 242 浏览

- 顶级DeFi交易所:理解去中心化交易基础设施 - CoW DAO 275 浏览

- $AERO 投资论证:Base 的印钞机,Coinbase 的宠儿 9 浏览

- Uniswap V2 — 理解DeFi协议的完整指南 71 浏览

- Solana 2025 年第四季度更新:度过低迷期 412 浏览

- 2026年你需要了解的加密货币仅挂单 - CoW DAO 461 浏览

- 第4章:流动性挖矿 1749 浏览

- 第3章:去中心化交易所 2603 浏览

- Uniswap V2 机制深度解析 ——定价过程、流动性演化与滑点的数学本质 1068 浏览

- 2026年展望:重构 - 波妞的视角 395 浏览

- 如何审计复杂的DeFi协议:分而治之方法论 816 浏览

\

\

\

\