初学者的DeFi指南

- rebase

- 发布于 2020-02-10 21:01

- 阅读 17181

从稳定币开始的发展脉络开始介绍去中心化金融(DeFi)

了解什么是Defi,最好的方式就是了解从稳定币开始的发展脉络;就好像学习区块链,永远得从比特币开始一样。这篇文章从稳定币开始,完整地介绍了Defi生态里的各个环节:稳定币、去中心化借贷、去中心化交易所、抵押、去中心化身份标识,这些组件的组合方式以及随之而来的风险管理。希望读完这篇文章,Defi对我们,不再仅仅是一个单词,而是一套自洽的逻辑。

去中心化金融,也被称为“DeFi”或开放金融,旨在用自动化取代中间人,重建传统的金融系统(如贷款、借贷、衍生品和交易)。一旦完全自动化,DeFi的金融组件就可以被组合起来以产生更复杂的功能。如今,DeFi融资的主要场所是Ethereum,但原则上这些想法可以在任何智能合约平台上实现。

在这个去中心化金融的初学者指南(“DeFi”)中,我们回顾了以下内容:

-

稳定币。DeFi的基石。与比特币或以太坊等以价格波动著称的加密货币不同,“稳定版”的设计目的是在1个单位的法币上保持“稳定”。大多数稳定货币与美元挂钩,但也有一些是其他法定货币,如人民币。

-

去中心化的贷款。以编程方式在区块链上贷款。不需要银行账户。

-

去中心化的交易。通过区块链交易加密货币,而不是像Coinbase这样的中心化交易平台。原则上,一个机器可以交易这些!

-

Collateralization。提供数字资产来担保你去中心化贷款,在违约的情况下为贷款人提供一些追索权。

-

去中心化的身份。身份在智能合约的环境中使用,比如评估分散贷款的信用度。

-

可组合性。将做不同事情的DeFi函数组合在一起,就像软件库一样。例如,如果一个合约接受了加密并产生了利息,那么第二个契约可以自动将利息再投资。

-

风险管理。DeFi的高收益往往伴随着更高的风险。幸运的是,新的工具正在出现,以帮助对冲这些风险。

让我们把这些概念一个一个地过一遍。

稳定币

如果我们试图在区块链上重现传统的金融产品,我们将面临一个紧迫的问题:价格波动。具体来说,USD/ETH 汇率的大幅日内波动,有时单日波动幅度达10%以上。

对于许多传统金融产品而言,这种价格波动程度并不理想。例如,如果你借出一笔贷款,你不希望贷款支付在还款前波动10%,这种程度的波动将使未来的计划变得困难。

稳定币是解决这个问题的方法之一。这些加密货币经过特殊设计,以保持“稳定”的汇率,即每个coin约1.00单位的法定汇率。Stablecoin Index 和 Stablecoin Stats 提供一份顶级的稳定货名单。

一般来说,有三种类型的稳定机制:集中式担保、去中心化的密码担保和去中心化算法。

- 由菲亚特担保的集中式稳定资产在银行账户中以1:1的比例由菲亚特担保。例如,Coinbase发行的稳定币 USD Coin (USDC)是由美元在银行账户中1:1支持的。 只要你信任发行实体和基础法规,持有或使用这枚硬币的风险就很小。另一个好处是,如果出现问题,有一个中央实体负责,这是许多个人和企业喜欢的。

在美国,联邦存款保险公司(FDIC)的存款保险的保额至少为25万美元,而其他国家有自己的存款保险条款。虽然这些听起来是很理想的功能,但并不是每个人都可以使用集中式稳定币。 例如,USDC的用户协议规定,它只在受支持的司法管辖区可用,并且禁止用户为某些活动处理USDC。

- 去中心化的加密抵押的稳定币没有中央运营商或用户协议。这意味着任何人都可以在没有公司或政府许可的情况下使用它们。 但是,不直接用法定货币支持稳定币的折衷会增加保持稳定性的复杂性。与简单的USDC模型不同,USDC的1000美元在银行得到1000美元的支持,而加密抵押的稳定币则以至少1000美元的(高度易变的)加密货币支持其1000美元的硬币。

例如,Maker是一个基于以太坊的系统,用于管理称为DAI的去中心化稳定币。 DAI的目标价格为1.00美元。 挂钩的工作方式是Maker系统中的任何人都可以“锁定” DAI,方法是锁定加密货币作为抵押品(主要是ETH)并获得DAI贷款。 提供的抵押品必须大于借入的金额,以使贷款被超额抵押。

例如,你可以锁定价值200美元的ETH作为抵押品,借入价值100美元的DAI,然后将其用于在交易所进行交易。 这样做的主要原因是杠杆-如果你认为ETH的价格不会大幅下跌,那么你将获得“免费” 100美元在加密货币交易所进行交易。 如果ETH的价格下降使得你现在价值200美元的ETH低于抵押要求,那么Maker算法将扣押你的抵押品并将其清算以返还〜100美元。 Maker算法以这种方式尝试不让贷款亏本。

尽管Maker系统比USDC之类的系统复杂得多,但从理论上讲,不造币的DAI最终用户将不需要了解其复杂性,就像普通美元用户不需要 了解货币政策的复杂性。 话虽如此,DAI确实存在自身的风险,包括智能合约风险以及DAI打破钉住汇率和交易价格明显高于或低于1.00 USD / DAI的可能性。

- 去中心化算法稳定币是第三类稳定币。 这些没有任何抵押支持他们的系统,仅依靠算法来使价格保持稳定。 一个例子就是Basis,它在启动之前就关闭了。 一些人对此模型的担忧是,资金充裕且积极性高的实体可能会攻击这样的系统,导致人们对盯住汇率制的稳定性失去信心。 然后,这可能导致死亡螺旋上升和稳定币崩溃。

总的来说,前两种稳定币被证明是最受欢迎的。 无论是法定抵押品还是加密货币提供的抵押品,人们似乎都希望围绕价格稳定性能有把握。 话虽如此,围绕第三类稳定币的实验正在进行中,人们希望将加密抵押和算法元素结合起来。

去中心化贷款

有了USDC和DAI等功能稳定币,我们就可以将传统金融系统的各个部分重建为自动智能合约。 最基本的概念之一就是借贷概念。

有许多DeFi平台可以直接通过智能合约进行以太坊代币的借贷,例如Compound, dYdX, and Dharma. 。 这些智能合约的一个令人印象深刻的特征是,借款人无需找到贷方,反之亦然。 取而代之的是,智能合约取代了中间人的角色,并根据供求算法计算利率。

中心化的借贷订单

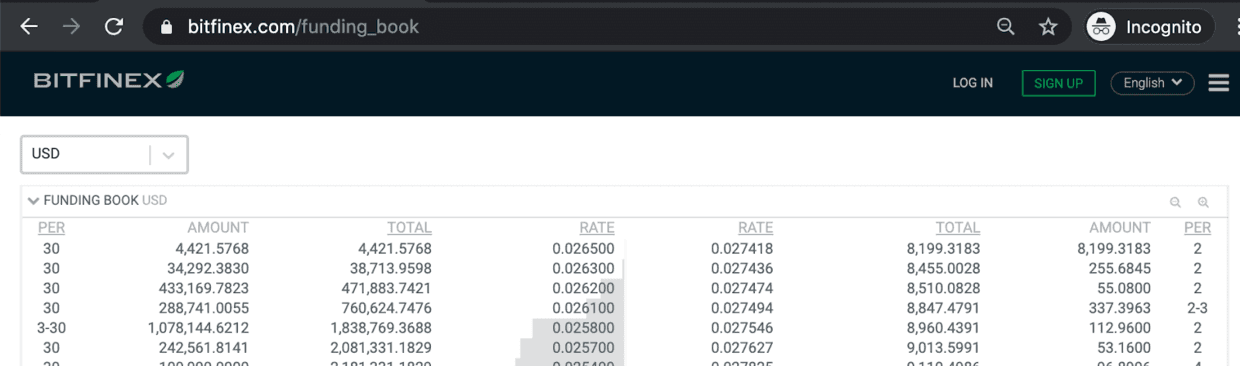

在我们解释这是如何工作的之前,有必要回顾一下一些中心化的加密货币交易所如何实现借贷。 这是Bitfinex的显示页面:

要了解此快照中显示的内容,请从左边开始。 第一行代表市场上的借款人,他们愿意以0.0265%的日利率借入30天的贷款,金额为$ 4,421.58。 在他们的正下方是另一位借款人,他们愿意以略低的0.0263%的利率借入30天的贷款,金额为34,292.38美元。

右边是出借人。第一行表示愿意以0.027418%的日利率借出至多8,199.32美元的2天期贷款。下一行是愿意以略高的利率每天0.027436%借出两天255.68美元的人。

等等等等。 这就是集中式贷款订单簿的工作方式。 在上面的示例中,借款人愿意接受的最高利率为每日利息0.0265%,而贷方愿意提供的最低利率为每日0.027418%。双方中的一方会做出让步,要么提高价格,要么降低价格,然后达成交易。 Bitfinex提供设置订单簿和匹配用户的服务,然后从每笔贷款中扣除一部分。

去中心化的借贷订单

一些去中心化的借贷服务将其提升到一个新的水平。 它们允许用户直接从智能合约本身借出或借贷,而不是建立订单和促进匹配,这可以动态地提高或降低匹配的利率。 例如,如果从智能合约借用了大量加密货币,则向借方收取更高的利率。 此外,为了借入资金,用户需要向智能合约提供抵押品,提供的金额要大于所借入的金额,从而使贷款被超额抵押。

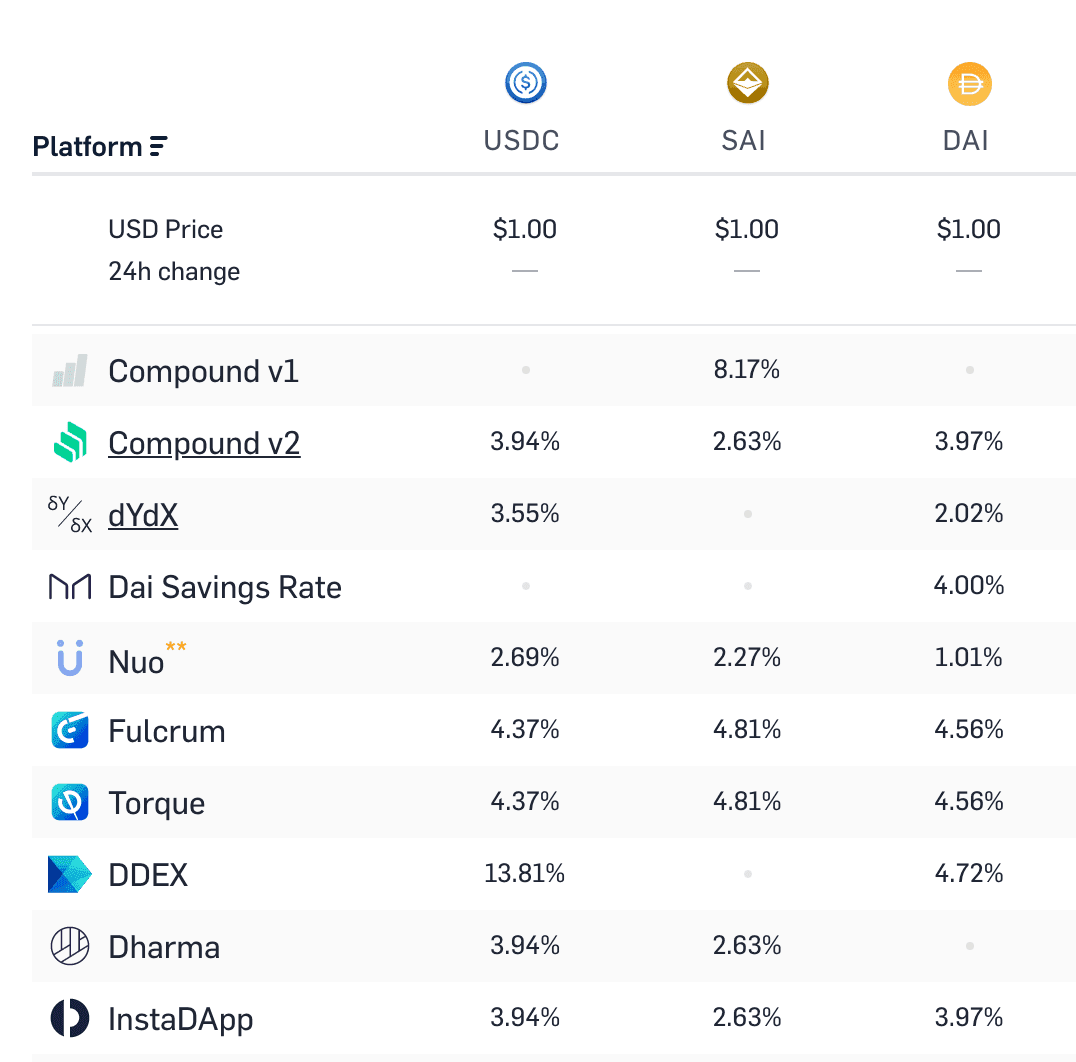

但为什么去中心化的贷款更有用呢?答案是它是一个可大规模扩展的应用程序。一种比传统银行账户利息更高、风险更低的加密服务,理论上可以吸引数十亿美元的存款。Compound的存款已经达到1.2亿美元 ,其他服务也在快速增长。 主要风险与智能合约漏洞和加密货币波动性有关,但利率也大大高于2%或更低的典型银行利率。 以下是来自LoanScan的一张截图,展示了不同平台上借出稳定币可获得的利率:

去中心化交易所

去中心化加密货币交易所试图将Coinbase Pro之类的服务放在区块链上。 也就是说,它们的目的是促进双方之间不同加密货币的交易。

要理解用例,请从中心化的加密货币交换开始。 这些交易所像Coinbase Pro一样,充当中间人和托管人,两方存放其资产并能够彼此进行交易。 尽管中心化交易已为促进数十亿美元的交易做出了巨大努力,但中心化交易确实存在单点故障,可以被黑客入侵,检查交易或阻止某些人进行交易。

去中心化交易的目标是通过使用智能合约来减少或消除中间人来解决这一问题。梦想是对所有数字资产进行完全的点对点交换。

有许多项目正在寻求以各种形式进行基于以太坊的代币的去中心化交换。 就像Uniswap、0x、and Kyber。例如,Uniswap利用所谓的自动做市商(AMM)通过算法提供流动性。 买卖双方直接从智能合约中提取流动性,并根据所需的代币数量和可用流动性接收报价。 无论订单大小如何,Uniswap都将随订单大小的增加而逐渐地提高价格。

Decentralized exchanges can currently handle only a fraction of the volume of centralized exchanges, and as such can’t really convert large amounts of money back and forth. Moreover, many of these projects are limited to trading Ethereum-based tokens on the Ethereum blockchain, which limits their access to large cap coins with their own chains. Still, there are promising technologies like atomic swaps and zk-STARKs that may address these limitations.

去中心化交易所目前只能处理一小部分中心化交易所的交易,因此无法真正兑换大量资金。 此外,许多这些项目仅限于在以太坊区块链上交易基于以太坊的Token,这限制了他们使用自己的链访问更有价值的链的机会。 但仍然有一些有前途的技术可以解决这些限制,例如原子交换和zk-STARKs。

去中心化身份

到目前为止提到的去中心化借贷服务的一个问题是,它们需要相当多的抵押品。这种超额抵押的要求可能是对资本的一种非常低效的利用——而且许多人一开始就没有多余的资金作为担保。

然而,人们正在致力于去中心化的身份和声誉系统,这将降低担保要求。第一批应用之一将是建立类似于区块链的基于法币的信用机构,如Experian、TransUnion和Equifax,银行等机构依靠这些机构获得信用评分。

现在,为了避免反对意见,可以肯定的是,征信机构会让某些群体,如国际和年轻人处于不利地位。但是像Lending Club这样的新服务已经解决了过度依赖FICO分数的问题,它们提供了更多的数据点,比如住房拥有率、收入和工作年限。

去中心化的身份和声誉服务可以提供类似的服务,包括社交媒体声誉、以前贷款的还款历史、其他有信誉用户的担保等等。要使它对实际的财务决策有用,就需要在使用的具体数据点和相应的担保要求上进行大量的反复试验,而这一过程才刚刚开始。

有趣的是,从长远来看,具有去中心化身份系统的DeFi可能会成为被传统金融系统拒之门外的人们的另一个选择。 例如,有十亿人没有官方身份证,而低收入国家/地区的妇女中约有50%没有身份证。 但是,其中许多人确实拥有智能手机。 因此,一旦去中心化ID在发达国家起作用,它们就有可能作为一种跨越式的技术迅速出口到发展中国家——就像智能手机本身一样。

可组合性

我们介绍了去中心化的稳定币,贷款,交易所和身份信息。 但是,在像以太坊这样的智能合约平台上构建去中心化金融组件的最重要方面可能是可组合性。 就像软件库一样,用于不同财务应用程序的智能合约可以像乐高积木一样相互连接。

例如,如果你想要在你的平台上添加交易标记资产的功能,则可以通过集成去中心化交换协议轻松地使资产可交易。这些智能合约乐高积木甚至可以创建全新的概念,这是传统世界中从未探索过的。

例如,一个名为2100的项目将DeFi和社交媒体结合在一起,它允许参与者使用他们的Twitter账户为自己“铸造”新Token,从本质上从他们的社交资本中产生数字美元。受欢迎的帐户可以发布只对特定的Token持有者可访问的优质内容,这使他们可以利用粉丝而获利。然后你可以做一些有趣的事情,比如押注某些Twitter账户变得更受欢迎。

另一个是名为 PoolTogether的项目,它将DeFi和彩票结合起来,创造了一种“无损失”彩票。用户在链上购买彩票,所有购票资金都将在Compound上产生利息。在抽奖结束时,每个人都能拿回他们的资金,但只有一个人能得到所有的利息收入。从本质上讲,这是一种使用彩票机制来激励储蓄和财富创造的方式!

随着DeFi的成熟,我们应该期望这些库开始在加密社区之外使用。最终,你将能够添加一行代码来,将完整的去中心化市场添加到视频游戏中,或者添加另一行代码,允许你的电子商务商店中的商家赚取其余额的利息。

风险

尽管DeFi很吸引人,但必须认识到随之而来的风险。让我们列举一些风险类别:

-

智能合约风险。 这些系统中有许多是新系统,需要更多时间进行战斗测试。 当协议相互交互时,智能合约会带来风险。 如果一个协议具有严重的智能合约错误,则可能导致整个系统易受攻击。在早期,避免在这些系统中投入太多资金是明智的。

-

抵押和波动风险。 还存在与用于抵押贷款的特定抵押品类型相关的风险。 超额抵押可以降低波动性风险,但是,如果抵押资产的价格下跌过快,则无法保证追加保证金就可以覆盖所借入的全部金额。 但是,采用合理的抵押率和经过审查的抵押品类型,这种风险应该较小。 另一个潜在的问题是,许多DeFi平台上的利率波动可能使某人无法参与。 可能会有利率掉期或其他方法来锁定溢价利率,但这也增加了其自身的复杂性。

-

监管风险。 DeFi平台的权力下放程度不同,我们还没有看到可以检验所有索赔要求的法院案件。 我们必须看看这里会发生什么。

Nexus Mutual and Convexity等去中心化保险是DeFi的一个领域,可以对冲其中一些风险。 像 Augur这样的预测市场也解决了对冲用例的问题,允许用户对他们正在使用的协议中出现智能合约问题的概率下注。

话虽如此,这些对冲方法本身还处于起步阶段,并增加了自身的合约风险。然而,我们确实认为它们会成熟。如果DeFi空间足够大,那么传统的保险公司也可能会提供产品。

资源

DeFi空间很大,并且还在不断扩大。 已经部署了价值数亿美元的加密货币,该领域的未来潜力巨大。 本文仅介绍了一些用例,我们在下面提供了一些阅读材料,以进一步了解DeFi并紧跟发展。

理解DeFi

跟上DeFi的步伐

感谢Balaji Srinivasan、Will Warren和Jordan Clifford对本文的评论!

免责声明:Linda Xie是Scalar Capital Management, LLC的董事总经理,该公司是一家专注于加密资产的投资管理公司。这篇文章不是投资建议。

资料:

https://blog.coinbase.com/a-beginners-guide-to-decentralized-finance-defi-574c68ff43c4

转自 https://www.jianshu.com/p/f20fabd1d556

原文:https://nakamoto.com/beginners-guide-to-defi/

- 学分: 113

- 分类: DeFi

- 标签: DeFi Uniswap PoolTogether Compound

- 流动性战争与对抗性代币激励策略——ImmuneBytes 7 浏览

- DeFi中的跨链桥最佳实践是什么?- CoW DAO 35 浏览

- Pendle 发布 2026年战略展望 153 浏览

- 2026 年智能合约审计的实际成本 193 浏览

- Zyfai - 一个代理收益层 168 浏览

- MiCA与DeFi:去中心化协议需知事项 190 浏览

- DeFi领域DYOR:一份综合指南 - CoW DAO 233 浏览

- DeFi 介绍 - CoW DAO 285 浏览

- 顶级DeFi交易所:理解去中心化交易基础设施 - CoW DAO 346 浏览

- 从 DeFi 到 NeoFi :下一个篇章 316 浏览

- 你的DeFi协议需要吸引机构注意力的5个架构转变 522 浏览

- 形式化验证介绍 89 浏览