Hyperliquid的秘密调料

- Stacy Muur

- 发布于 2025-03-08 13:35

- 阅读 4009

本文深入探讨了Hyperliquid这一去中心化交易所(DEX)如何在持续竞争的加密市场中实现了显著的市场份额和用户吸引力,成功地将CEX(中心化交易所)的速度和流动性引入到链上交易,尤其是在永续合约交易领域。文章详细介绍了Hyperliquid的产品特性、技术基础及其与其他DEX和CEX的竞争优势。

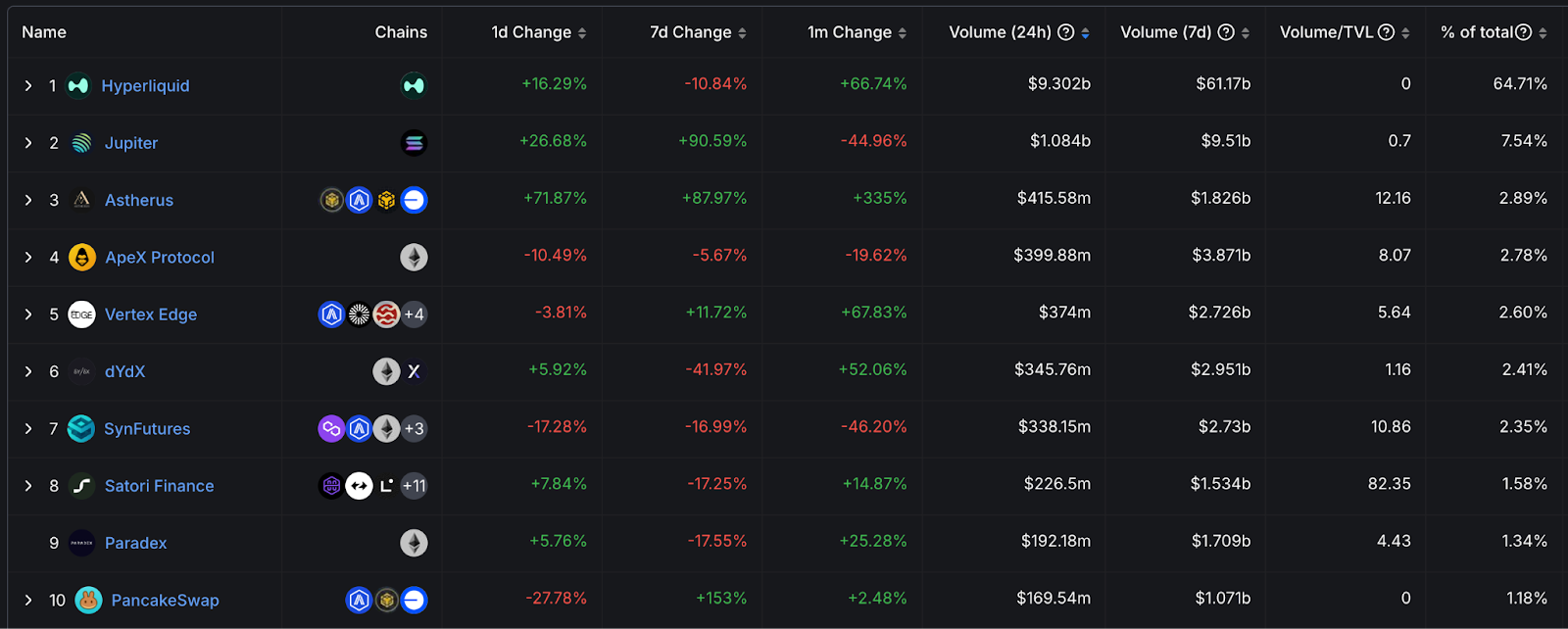

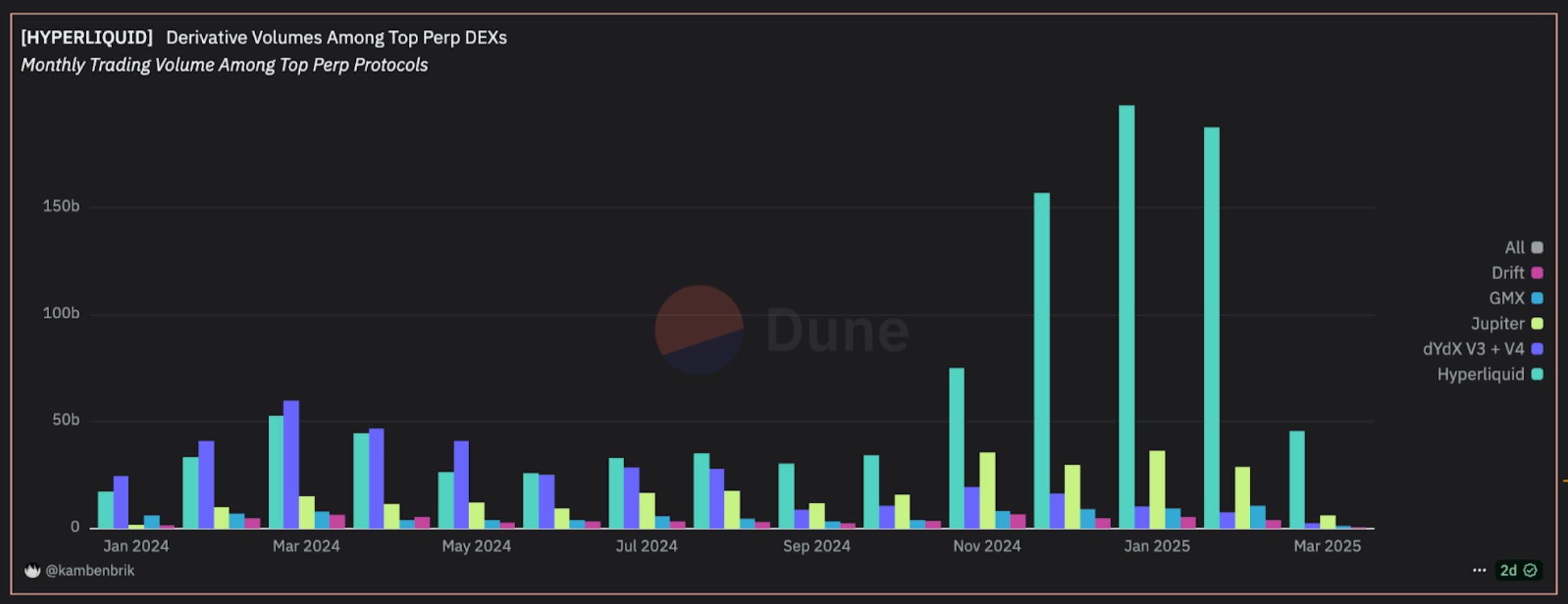

在24小时的窗口内,数据表明链上永续合约的总交易量为$14.37亿,而Hyperliquid占据了惊人的$9.30亿;这占整个市场的64.71%,表明了Hyperliquid在市场上的绝对主导地位。

然而,大多数去中心化交易所(DEX)历史上一直难以匹配这些特性。它们通常依赖于:

-

AMM设计(导致大型订单高滑点,例如GMX),或者

-

部分链下解决方案(dYdX v3),这妨碍了透明度或使用户旅程变得复杂。

Hyperliquid意识到这一不足,如果用户体验不佳或流动性不足,用户不会大规模转向链上。因此,团队着手提供“CEX似的速度和流动性,但在链上。”

Hyperliquid的成功显示了DEX在面对像Binance这样的巨头时的可能性。

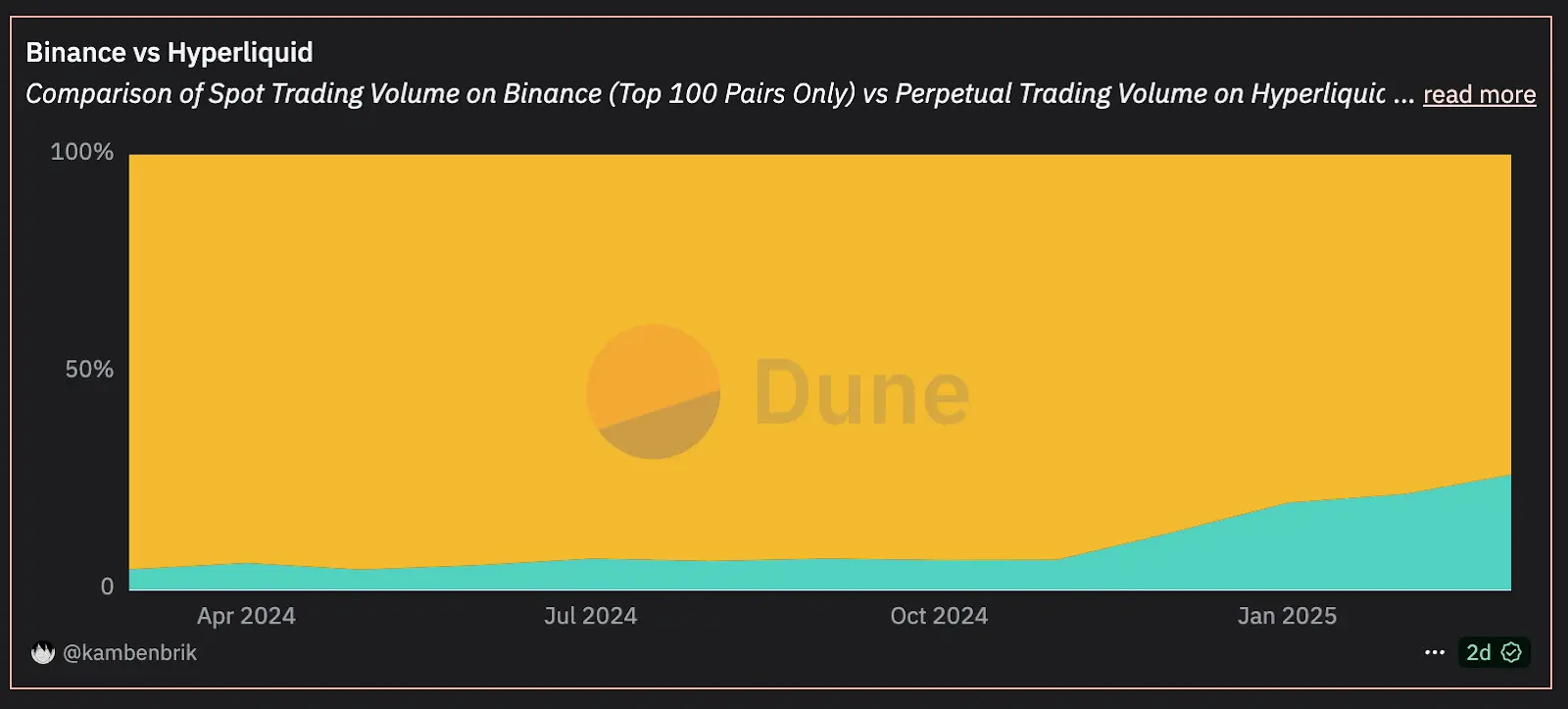

Binance的24小时永续合约交易量为 \$97.22亿,远远大于DEX的 \$14.637亿,其中Hyperliquid占有\$9.532亿。使用Hyperliquid,DEX达到了Binance交易量的15%;如果没有它,交易量降到5%,仅为\$5.105亿。这证明了Hyperliquid对去中心化金融交易的提升程度。

这一表现达到了Hyperliquid的核心承诺:在一个完全去中心化的第一层网络上,提供类似中心化金融(CeFi)级别的交易体验。

但这背后的基础是什么?

背景与创始故事

起源与团队组成

Hyperliquid出自jeff.hl的构思,他是一名前Hudson River Trading的量化分析师和哈佛大学的毕业生,还有一小批来自麻省理工学院、加州理工学院等顶尖院校的工程师。

他们在2020到2022年期间在主要的加密货币交易平台上进行高频交易(HFT)的集体背景为他们在FTX崩溃之后转向无信任解决方案奠定了基础。看到数十亿美元在中心化监管下消失,激发了一个明确的使命:创造一个不妨碍性能的自我保管替代方案,依赖于“没有风险投资,自我资助”的方式,以确保与用户/交易员的长期一致,而不是与短期投资者的利益。

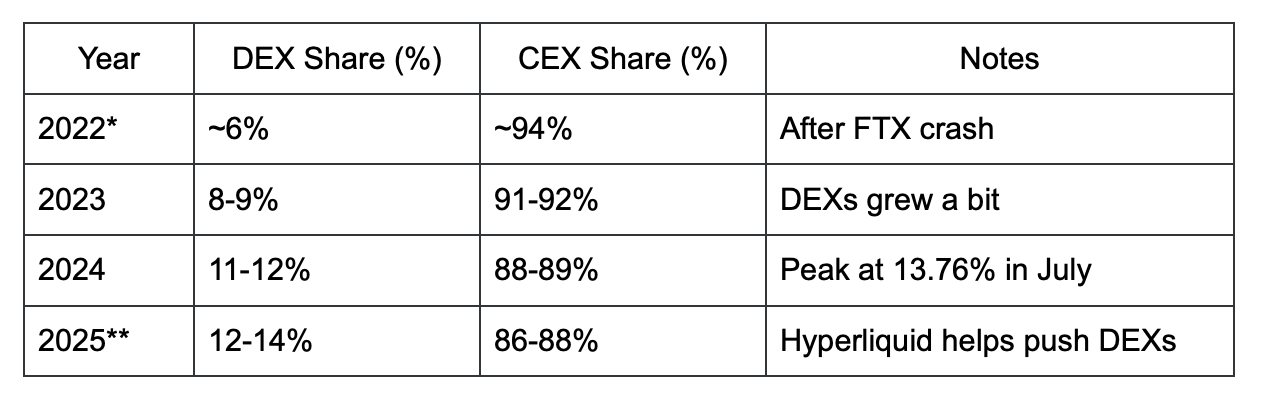

为什么即使在FTX之后CEX仍然处于领先地位?

尽管主要CEX如FTX的崩溃,用户行为并没有立即转向DeFi。许多交易者继续使用Binance和其他中心化平台,并不是因为他们对托管风险天真,而是因为CEX传统上提供:

-

快速且熟悉的界面

-

深厚的流动性

-

先进的交易功能(止损、先进图表等)

-

无Gas费和链中立性

-

交易启动的最低摩擦

*2022年是FTX之后(11月-12月)。

**2025年是截至3月6日的估计值。

Hyperliquid认识到这一不足:如果用户体验不佳或流动性不足,用户不会大规模转向链上。因此,团队着手提供“CEX似的速度和流动性,但在链上。”

打造优先考虑用户体验的产品

让我们来看看Hyperliquid的所有产品提供:

1. 永续去中心化交易所(Perp DEX)

Hyperliquid的核心产品是其永续去中心化交易所,具有完整的链上中央限价订单簿(CLOB),对主要资产如BTC和ETH提供高达50倍的杠杆,对SOL、SUI、kPEPE和XRP提供20倍的杠杆,对小型代币提供3倍的杠杆。

Hyperliquid从零开始构建,与竞争对手的链下解决方案相比提供了更大的透明度,尤其是为高频交易(HFT)的需求而设计。它实现了亚秒级的最终性,每秒处理10万单的能力,提供无Gas或近乎无Gas的订单提交和取消体验,这些都是与CEX的用户体验相匹配的关键因素。

先进的交易机制

-

原子操作:支持基于最新预言机价格的原子平仓,并按小时进行原子融资支付分配

-

偿付能力检查:平台偿付能力在每个区块结束时进行验证

-

订单优先级:取消和限价订单优先设置以保护市场做市商免受毒性流动性影响

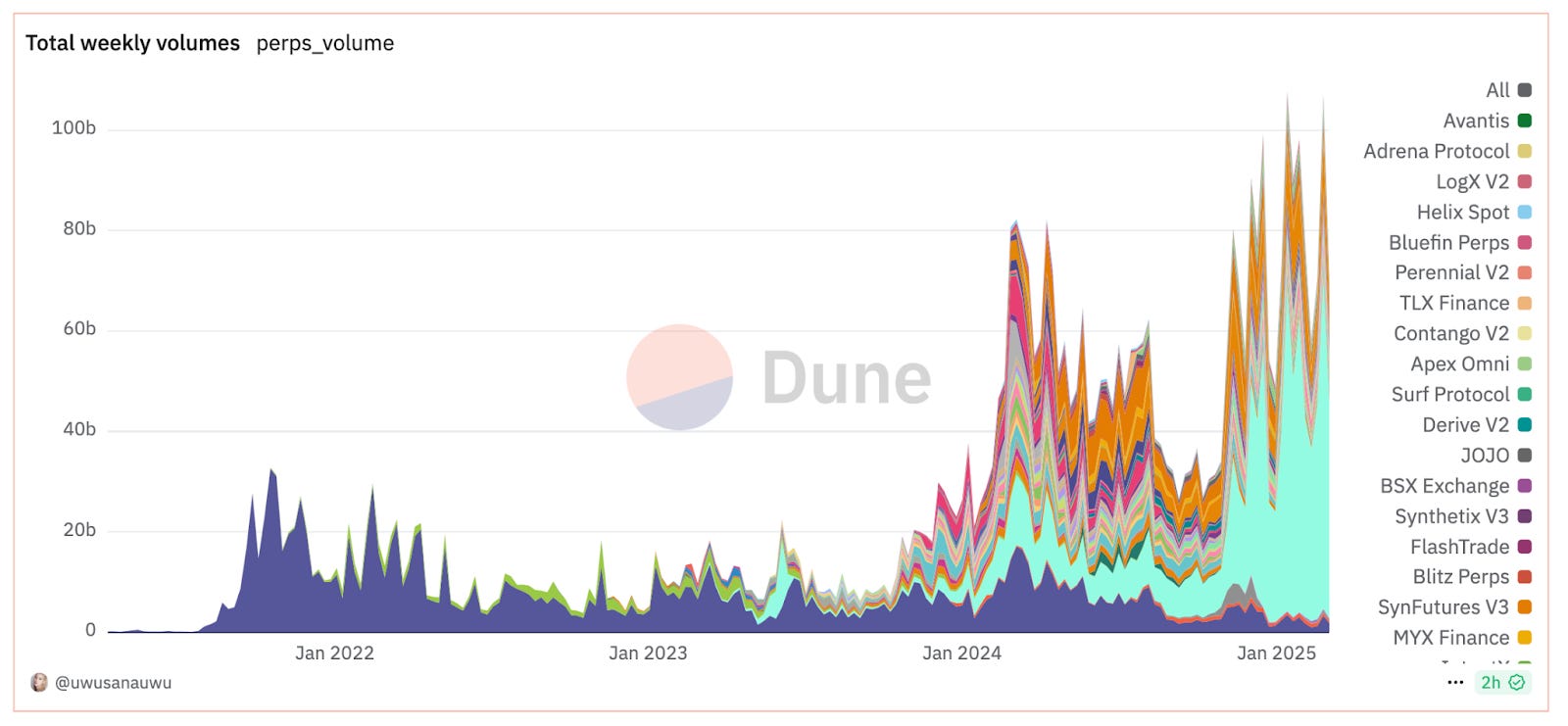

截至上周,Hyperliquid永续合约在市场上占据主导地位,交易量为$665亿,几乎是其最近竞争对手Jupiter的7倍($97亿),且超过了其下一个14个竞争对手的总交易量($336亿)。Hyperliquid单独占据了前15个永续交易所的总交易量的约66%。

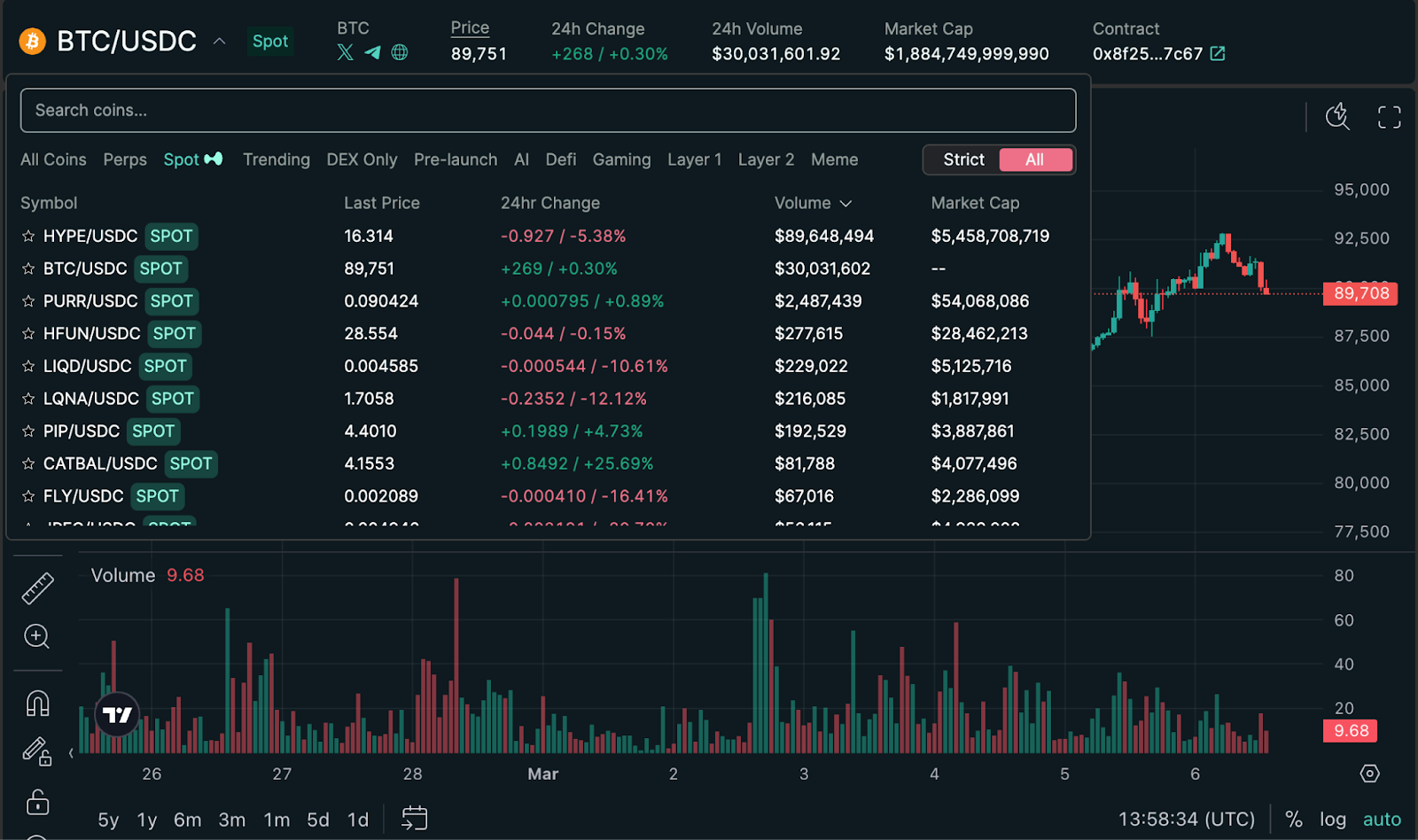

2. 现货交易所

Hyperliquid的现货交易所预计将在2024年中期启动,提供20多种原生资产,如HYPE和迷因币。

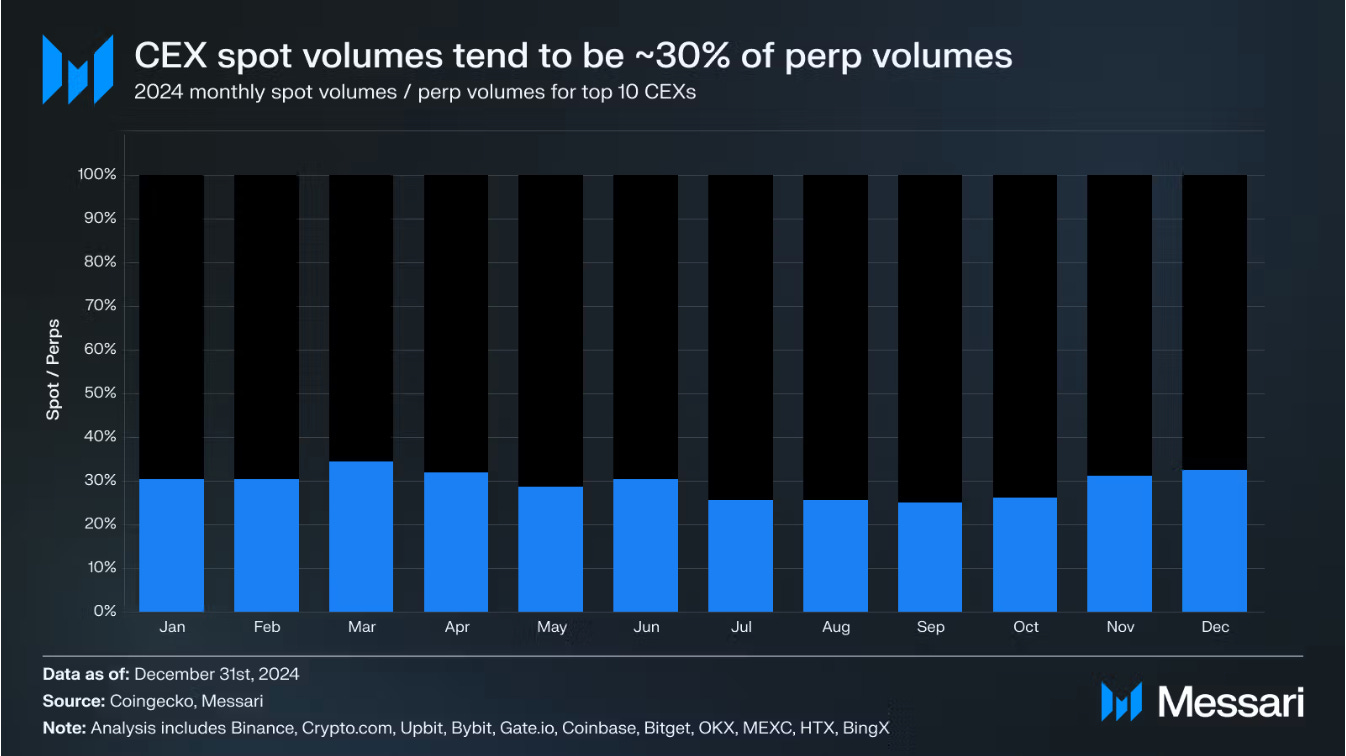

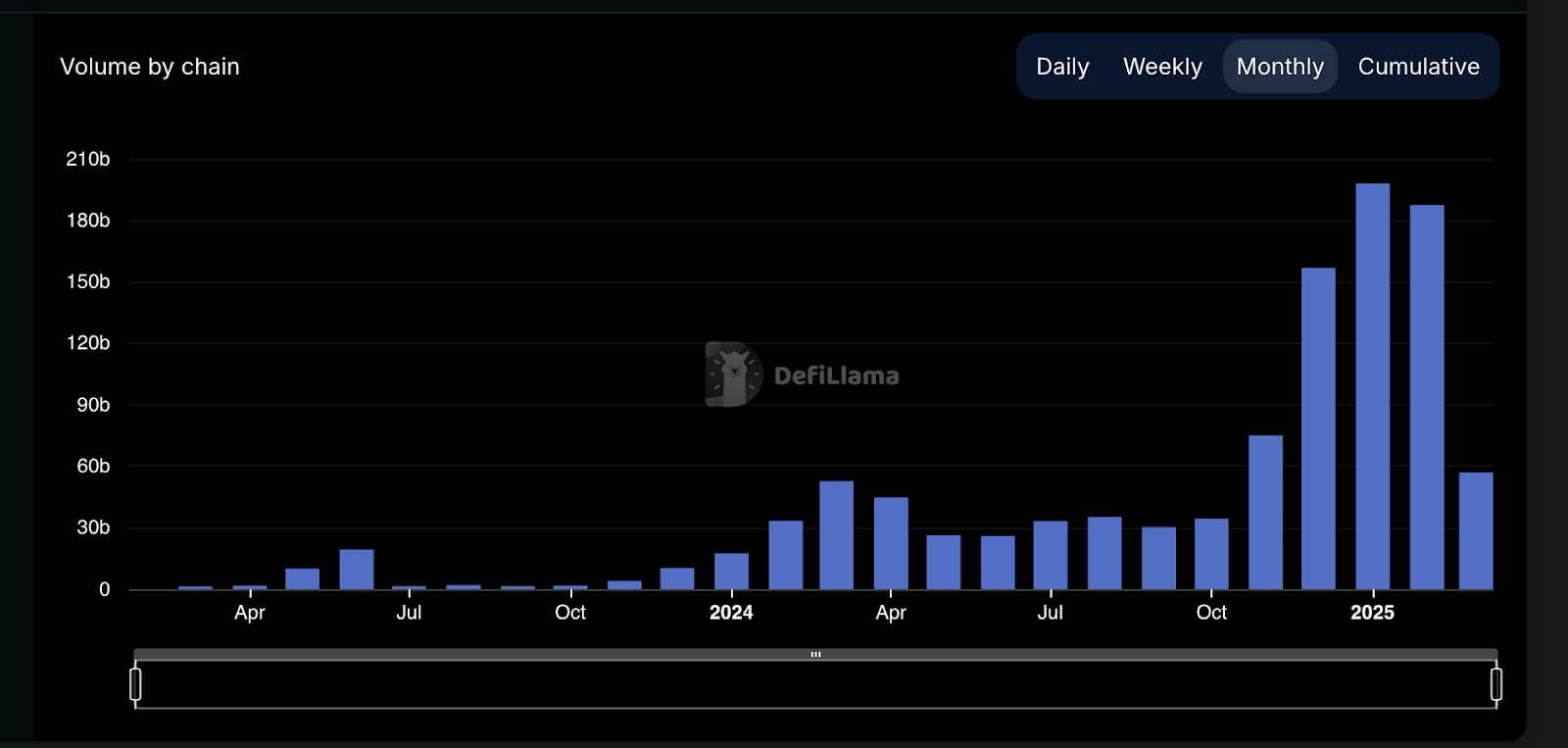

与Hyperliquid的$1.06万亿的永续合约市场相比,现货交易起初规模较小,但目前正在迅速增长。到2025年初,关键更新,特别是将比特币(BTC)纳入其中,显示其正在演变为链上现货交易的一个重要参与者。

在2024年中期,现货交易所仅限于Hyperliquid自己的代币和其他少数代币,如RAGE。这种窄小的焦点使严肃的交易者远离。大多数人想要像BTC这样的知名资产,而不仅仅是投机币。

Messari的一位分析师MONK在他的报告中预测,增加BTC可能会改变游戏规则,使Hyperliquid成为现货和衍生品交易的“一站式商店”,与中心化交易所(CEXs)竞争。这个预测迅速成真,到2025年2月15日,Unit团队成功推出了一种在Hyperliquid的订单簿上直接交易现货BTC的方法。

这意味着什么?

-

交易量提升:在BTC之前,现货交易是Hyperliquid每月$63亿永续合约交易量的一小部分。Messari估计,现货交易可能在拥有适当资产的情况下达到永续合约交易量的20%-30%,可能增加数十亿美元的活动。目前BTC已经上线,其他DEX每月已有超过$33亿的BTC交易,Hyperliquid正抓住这块蛋糕的重要份额。

-

更多即将推出:Unit的设置不仅是为BTC而建,还将为ETH、SOL及更实物资产(RWAs)的引入铺平道路。这可能使得Hyperliquid成为任何加密货币的工商市场。

3. Hyperliquid流动性池(HLP)

HLP是一个流动性池,用户可以在此存入资金(主要是USDC),充当衍生品交易所交易者的对手方,赚取交易利润的一部分。

目的:为不想主动交易的用户提供一种被动收入选项,符合“赌场总是赢家”的模式,存款人可以从交易活动中受益。

关键特性:

-

用户存入资金,这些资金随后借给交易者进行杠杆交易。

-

收益是变量,但在2024年末的阶段报告显示年化收益曾高达54%。

4. 复制交易(Vaults)

Hyperliquid提供了一项通过Vaults的复制交易功能,允许用户将资金配置到技术娴熟的交易者的策略上。

目的:通过允许用户匿名利用顶级交易者的专业知识,民主化访问交易盈利。

关键特性:

-

任何人都可以创建Vault并管理资金,Vault管理者需保持至少5%的股权,获得10%的利润分成。

-

用户可以根据绩效浏览并投资Vault,实现无需直接交易的利润分享。

5. HIP-1和HIP-2代币标准

Hyperliquid引入了两种创新的代币标准,以增强自己的生态系统:

HIP-1:一个原生代币协议,允许用户在Hyperliquid L1上发行自定义代币(例如,PURR,一个作为概念验证而推出的迷因币)。

HIP-2:一种流动性解决方案,为通过HIP-1发行的代币提供做市策略,确保流动性而不依赖于像Raydium这样的外部平台(与Pump.FUN不同)。

关键特性:

-

通过HIP-1发行的代币可以与Hyperliquid上的现货和永续合约交易集成。

-

HIP-2提供由Hyperliquid团队定制的做市策略,利用他们在量化交易方面的专业知识。

示例:PURR具有本地账本、现货订单簿、内置预言机和永续合约交易,展示了这些标准如何创建一个可组合的生态系统。

Hyperliquid背后的技术

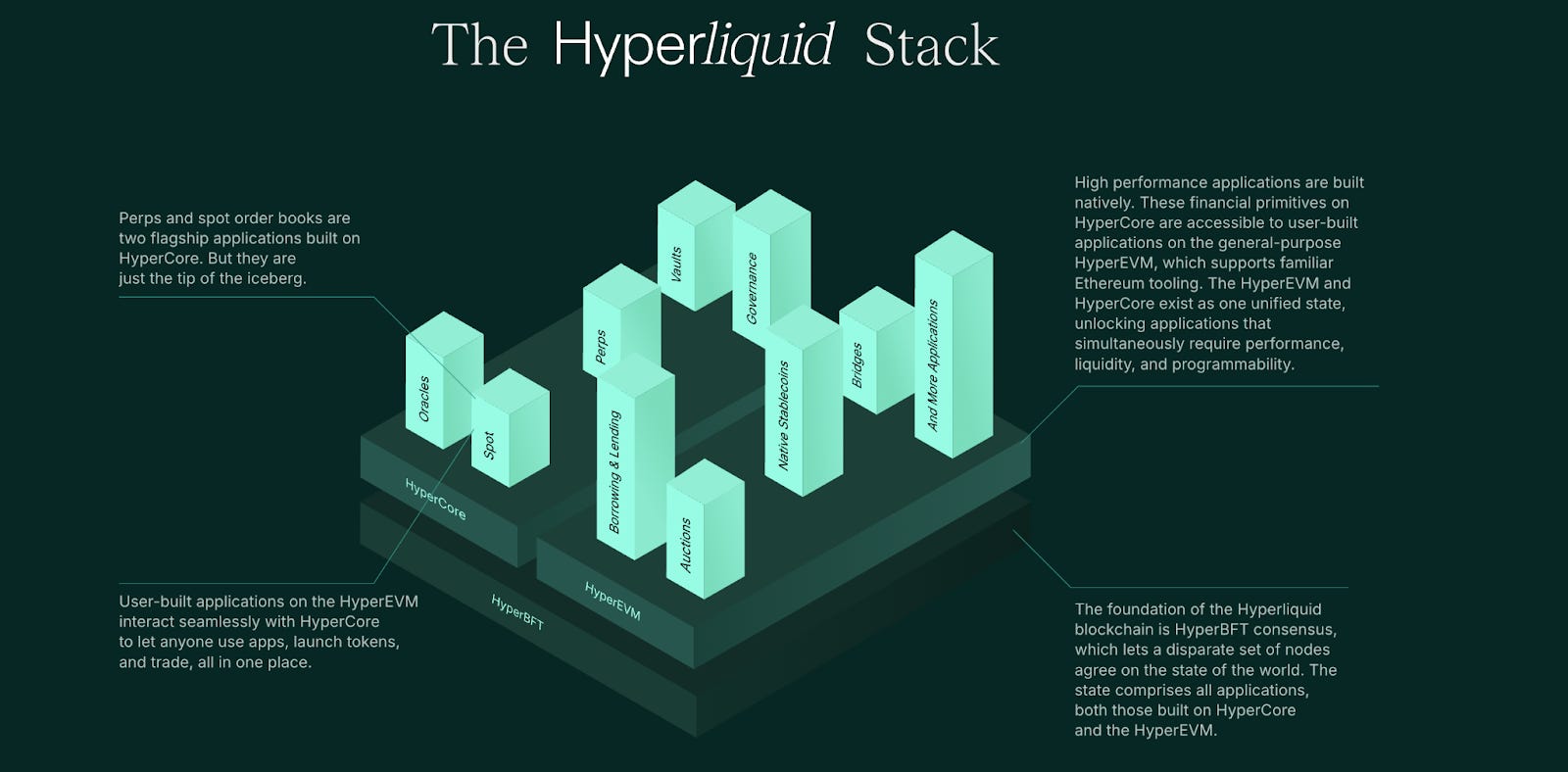

Hyperliquid的整个产品线,从永续合约到现货交易,都是由其定制区块链Hyperliquid Layer1提供支持。

2025年2月18日,HyperEVM在主网上线。

Hyperliquid的区块链现在处理超过20,000次交易每秒(TPS),支持一个强大的生态系统,包括BTC及其他资产的永续交易和现货市场。由HyperBFT共识保护,L1已从一个专门的交易平台发展为一个通用区块链。

HyperBFT的关键改进

-

TPS显著提升:以前由Tendermint限制在20k订单/秒,HyperBFT现在处理高达200k订单/秒。

-

更快的处理速度:共识不会因执行而减慢 - 交易继续被排序,而无需等待当前区块的执行。

-

更低延迟:确认时间更快且更一致,仅受网络延迟限制。

-

乐观响应性:区块的生成速度与验证者的通信能力相对于传统方式快得多。

HyperEVM:完全的第一层能力

HyperEVM将一个通用EVM网络集成到Hyperliquid的区块链状态中,形成一个双虚拟机(VM)架构:

-

原生虚拟机构建专注于高性能交易。

-

EVM层用于允许第三方无权限开发。

HyperBFT升级补充了最近推出的BTC现货交易,使Hyperliquid成为一个越来越强大且多功能的交易平台。

Hyperliquid与其他相比较如何?

1. 与其他DEXs的对比

完全链上vs部分链下

- Hyperliquid使用完全链上的中央限价订单簿(CLOB),而许多DEX竞争者(例如dYdX v4)仍依赖部分链下订单簿。Hyperliquid的方法提供了一个可验证、透明的匹配引擎,缓解了对隐藏抢跑交易或不透明执行实践的担忧。

在永续交易中的主导地位

- 截至2024年2月,Hyperliquid达到了链上衍生品DEX交易量的56%。自2024年7月以来,Hyperliquid的月永续合约交易量已经超过其主要竞争对手。仅在1月份,Hyperliquid的永续合约交易量达到 \$196亿,而其他四个主要协议的月总和仅为\$60亿。

性能与做市商优先事项

- Hyperliquid的定制第一层和共识机制(HyperBFT)使其能够处理亚秒延迟和约10万订单/秒。这是专为高频交易构建的。其他一般用途区块链上的DEX必须与其他许多交易共享区块空间,使其难以维持高吞吐量。

2. 与中心化交易所(CEXs)的对比

交易量差距与增长轨迹

- 尽管仍小于像Binance这样的顶级CEX,Hyperliquid在2025年3月的某些月份缩小了差距,提取了超过26%的组合交易量(相较于Binance的前100个现货交易对)。这种比较凸显了一个链上高性能的永续交易所如何可以有效挑战即使是主导的集中现货市场。

链上透明度与中心化控制

- CEX通常具有专有的链下引擎,可能在订单路由、费用或抢跑交易方面存在不透明。Hyperliquid的完全链上设计使任何人都可以实时验证交易。

未来目标:“链上Binance”

- 分析师将Hyperliquid的看涨案例描述为演变为链上Binance的类比。它已经提供了永续合约和日益增长的现货市场,最近推出的BTC现货交易和HyperEVM现已在主网上线,旨在吸引更广泛的DeFi应用。

在确立自己作为DeFi衍生品的产品领导者之后,Hyperliquid的快速成功不仅关乎性能;同样是对其以社区为先的战略的证明。

Hyperliquid的社区:由交易者为交易者构建

以社区为先的代币分配

-

不存在风险投资所有权:Hyperliquid团队自筹资金开发,避免了私人投资者的分配。这确保代币未因大型风险投资的股份而被稀释,这与dYdX(投资者占50%+)或GMX(内部人士占30%)形成鲜明对比。

-

慷慨的空投:

-

创始空投(占供应的31%):分发给94,000个早期用户,每人平均约$45,000。这奖励了真实用户,而不是投机者。

-

积分计划:不透明的奖励机制制止了Sybil型攻击,优先考虑忠诚用户而非机器人。

-

76%的社区分配:超过3/4的 \$HYPE代币为社区保留(空投+激励),确保与长期增长的一致性。

-

-

倾听用户

直接反馈形成了一个有共同利益的社区。

团队私信联系了像Hsaka(有50万+粉丝)和burstingbagel等交易者,在获得反馈后建立了Vault(例如,20%+的中立策略)和HLP。从2024年以来,超过50%的功能更新来自用户请求,使交易者成为共同创造者而不仅仅是用户。

- 通过可靠性构建信任

一个可靠的产品在怀疑的市场中留住用户。

交易者为了空投而蜂拥而至,但因1秒的存款速度、HLP的深厚流动性以及99.9%的正常运行时间而留住。在面对dYdX或GMX否定衍生品未来的说法时,Hyperliquid通过调整速度(亚秒级订单执行)、流动性(HLP池超过$5.4亿)和用户体验解决了竞争对手忽视的提款延迟,证明了自己。

助助基金

当交易者使用Hyperliquid平台时,他们支付交易费用,其中一部分被用于助助基金(AF)。

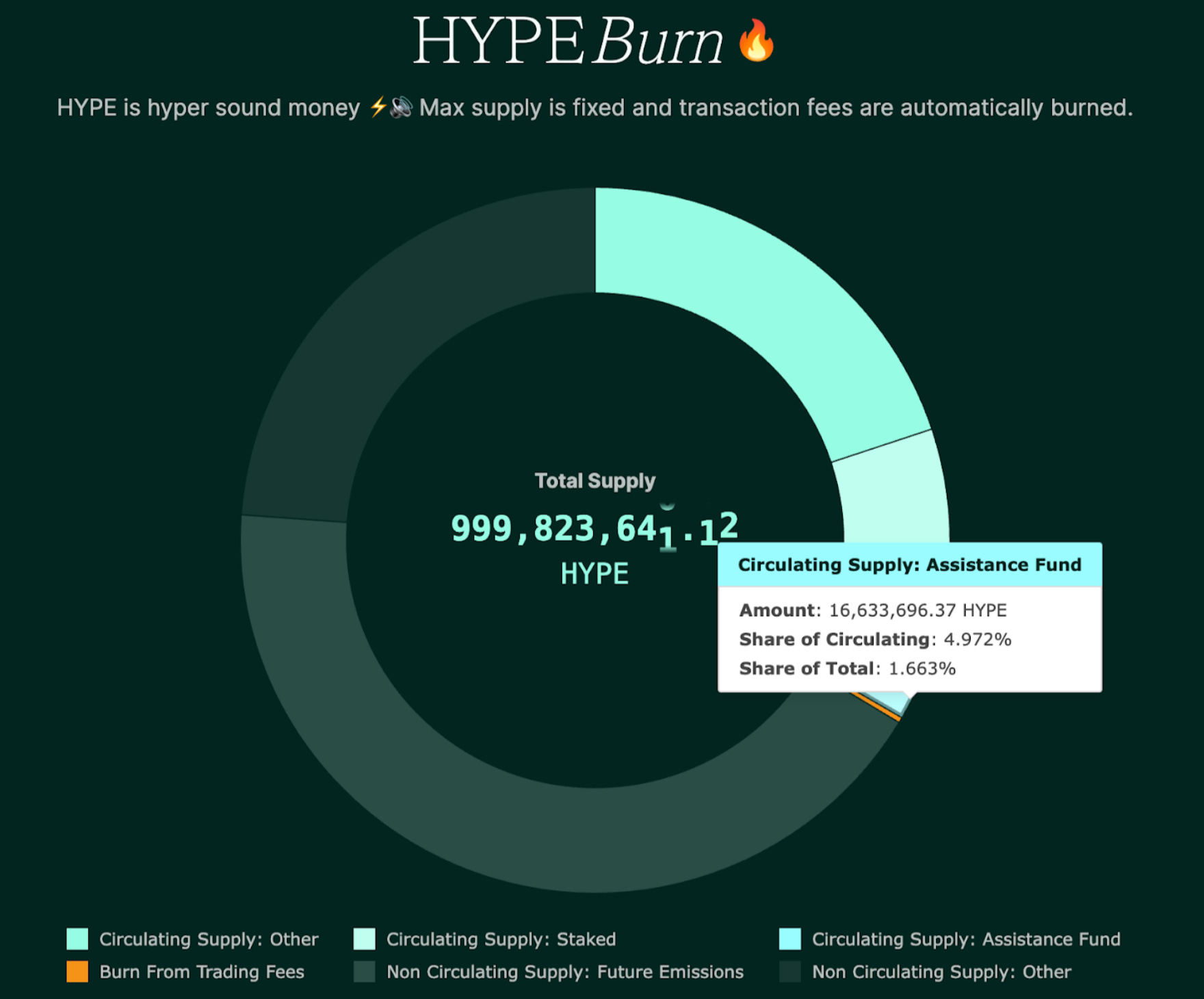

该基金持续从市场上购买HYPE代币,形成持续的购买压力。随着交易量的增加,更多费用流入AF,进一步推动HYPE的需求。目前,AF已积累1663万HYPE代币,占流通供应的4.97%,现值约为\$2.6724亿。Hyperliquid的快速增长显而易见,仅在1月份就录得 \$196亿的永续交易量。

这对最终用户意味什么

对HYPE持有者和交易者而言,这一系统创造了一个自我强化的价值循环。随着Hyperliquid的交易活动增长,如下图所示,基金的购买力也随之增强,惠及长期代币持有者。

自我强化循环:更多交易→更多费用→更多回购→更高代币价值。

以用户为中心的产品设计

-

无Gas费的交易,只有在增加状态膨胀的交易中引入Gas费,即现货上市或转移到新的钱包中。

-

无需KYC:可以使用电子邮件或加密钱包(例如,MetaMask)注册。

-

直观的界面:为初学者和高级交易者设计(类似于Binance等中心化交易所)。

-

几乎即时的结算:亚秒级的区块时间使实时交易成为可能。

-

高吞吐量:处理超过200,000次交易/秒(TPS),在峰值活动期间消除延迟。

-

易于融资:通过Arbitrum存入USDC(计划支持本地多链)。

-

游戏化:排行榜和竞争性奖励(例如,为顶级交易者的空投)创造了一个粘性、高活跃度的社区。

去中心化路径

尽管Hyperliquid的L1最初由团队运营的验证者运行(以最大化性能和快速迭代),但正在逐步朝向多验证者网络和分布式节点框架迈进:

-

扩大验证者集(从16个节点增加到100多个节点)。

-

只读节点:第三方已经可以运行节点以验证链的状态和区块生产。

-

长期推出:随着生态系统的成熟,团队计划进行更强大的质押和验证者登录,推动向典型的领先权益证明网络的无信任模型发展。

-

团队激励保持一致:由于费用目前被定向至协议的国库和流动性提供者(而不是创始团队),团队未来的补偿与即将推出的代币Hook。这使他们的利益与长期链性能和去中心化目标保持一致。

展望未来,Hyperliquid从专门的永续DEX演变为一个全面的交易生态系统,拥有不断扩大的现货市场(目前有BTC),新近上线的HyperEVM为更广泛的DeFi建设提供支持,以及不断扩大的验证者集,展示了其成为“链上Binance”的雄心。

其融合了CeFi类的性能与DeFi透明性,已占据链上永续合约交易量的前所未有的64.71%,证明了一个经过良好执行的社区策略可以推动DEX挑战甚至是最大的中心化参与者。

Hyperliquid的“秘密秘诀”是什么?

-

无风险投资,自我资助模型:确保用户持有权,减少私人抛售压力,优先考虑真正的交易者而非短期投资者的利益。

-

以用户为中心的代币分配:慷慨的空投(早期用户获31%供应,整体对社区约76%),动态积分计划以抑制Sybil利用,以及助助基金回购代币以使持有者受益。

-

高性能第一层(HyperBFT + HyperEVM):亚秒的最终性、10万+单的吞吐量以及与EVM兼容性 - 为未来的DeFi扩展提供了速度和组合性。

-

完全链上中央限价订单簿:透明的订单匹配,滑点极小,填补了通常会让交易者局限于CeFi的流动性差距。

-

现货与永续合约一站式:对核心市场无缝访问:新推出的BTC现货加上强大的永续产品。用户可以在一个平台上管理现货和杠杆头寸。

-

以社区驱动的功能开发:直接反馈循环(用户请求Vault、HLP增强、跨链桥接)让交易者持续参与并塑造不断的改进。

-

长期去中心化愿景:逐步扩展验证者集、开放读节点和不由团队获利的费用结构,确保激励一致性与逐步无信任。

通过结合技术卓越、以社区为先的激励以及不妥协的用户体验,Hyperliquid已经制定了DeFi成功的蓝图。

其“秘密秘诀”本质上是在机构级性能与草根用户一致性之间达成的完美结合 - 这一组合重新定义了链上交易,并暗示了去中心化金融的更广阔的未来。

- 原文链接: stacymuur.substack.com/p...

- 登链社区 AI 助手,为大家转译优秀英文文章,如有翻译不通的地方,还请包涵~

- Hyperliquid RPC 性能指南 48 浏览

- 加密杠杆现状 – 2025年第四季度:经受住压力测试 65 浏览

- USDe生存理论 171 浏览

- Orca Whirlpools 对比 Uniswap V3 — ImmuneBytes 165 浏览

- 本周加密货币 (2026年3月1日) 426 浏览

- Pendle 发布 2026年战略展望 271 浏览

- 精通 Boros:9 种正在创造 50%–320%+ 盈亏的策略 226 浏览

- 什么是DeFi聚合器?——CoW DAO 259 浏览

- 顶级DeFi交易所:理解去中心化交易基础设施 - CoW DAO 418 浏览

- `[H-01] burn 函数重入漏洞导致稳定币资金池耗尽` 144 浏览

- HIP-3 白银微观结构:Hyperliquid vs CME 396 浏览

- 生产环境中8个最佳 Hyperliquid RPC 提供商选项 468 浏览